預貯金と貯蓄型生命保険を5つの観点で比較<貯金は三角、保険は四角>

(最終更新日:2024年03月15日)

目次

預貯金と貯蓄型生命保険の比較

貯蓄型生命保険とは

貯蓄型生命保険とは解約すると、解約返戻金が戻ってくる積立型の保険の総称です。

「終身保険」「養老保険」「学資保険」「個人年金保険」などが該当します。

一定期間、保険料を払い込めば支払った保険料総額よりも大きな解約返戻金や保険金などが受け取れるので、「貯蓄型」という表現をします。

では金融商品として、預貯金と貯蓄型生命保険はどう違うのでしょうか。

安全性、収益性、流動性、税制優遇(節税メリット)、保障という5つの観点から比較してみましょう。

預貯金と貯蓄型生命保険の比較

| 預貯金 | 貯蓄型生命保険 | |

|---|---|---|

| 安全性(金融機関破綻時の保証) | ◎ 預金保険対象 | 〇 生命保険契約者保護機構で 一定程度保護 |

| 収益性 | △ 低金利 | 〇 預貯金より貯蓄性が高い |

| 流動性(現金化のしやすさ) | ◎ すぐに引き出せる | 〇 手続きに数日かかる 元本割れリスクも |

| 主な税制優遇(節税メリット) | 特になし | 生命保険料控除 年間数千円程度の節税メリット |

| 万が一の場合の保障 | なし 目標金額を貯められない可能性 | あり 保険金等を受け取れる |

以下に詳しくみていきましょう。

安全性(金融機関破たん時の保証)

預貯金

預貯金には預金保険制度があります。

万が一金融機関が破綻した場合、利息のつく普通預金・定期預金などは、1金融機関ごとに合算して預金者1人当たり元本1,000万円までと破綻日までの利息等が保護されます。

貯蓄型生命保険

貯蓄型生命保険を含む生命保険について、保険会社が破綻した場合「生命保険契約者保護機構」が資金援助等を行い保険契約者の保護を図ります。

生命保険契約者保護機構によって、破綻時点の責任準備金(保険金・年金給付金の支払に備え積み立てている準備金)等の90%まで(高予定利率契約は除く)補償されます。

保険金額や解約返戻金は減少するもののゼロになるわけではありません。

出典:生命保険契約者保護機構「生命保険会社が破綻した場合、保護機構は主にどのような役割を果たすのですか。」

収益性

預貯金

預貯金の代表である普通預金。現在、この収益性は高いとは言えません。

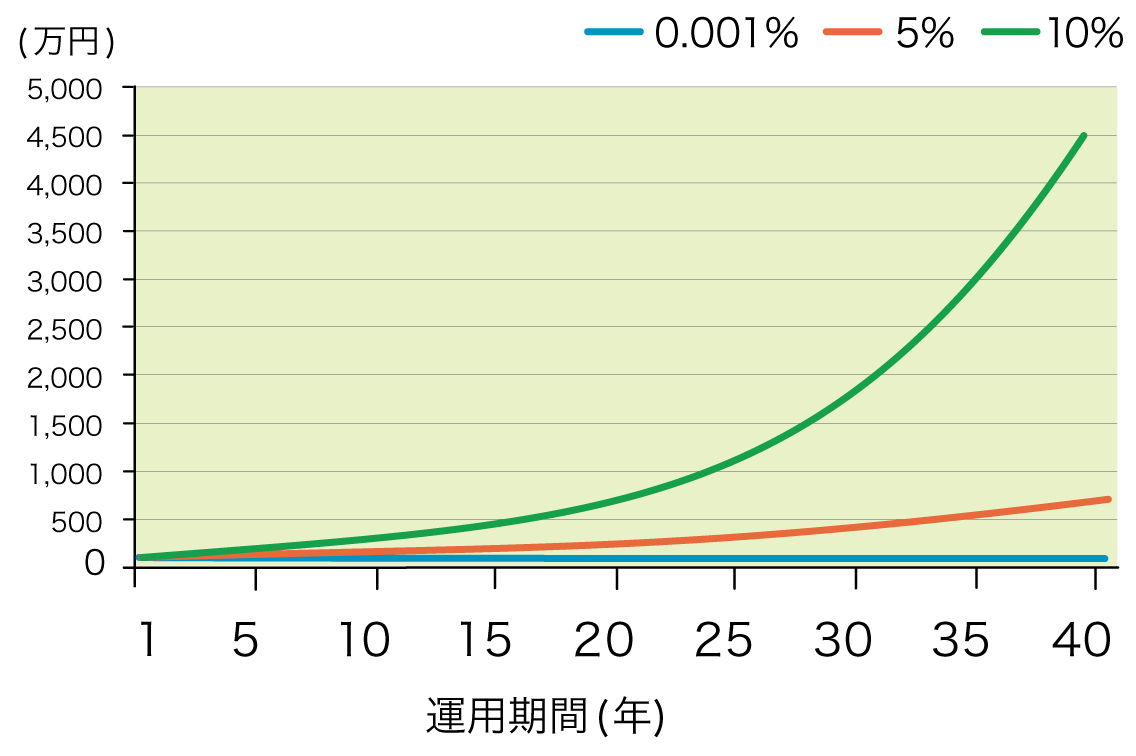

下記のグラフは元手100万円を3つの運用利率で40年複利運用した場合のグラフです。

元手100万円を40年の複利運用した場合

現在の都市銀行の普通預金の金利は0.001%(2021年6月現在)となっています。

青い線が、年利0.001%で複利運用した場合のグラフです。

40年後に元利合計で1,000,400円になりました。400円増えましたが、ほとんど増えていないと言っても差し支えないでしょう。

これでは利子分はATMの手数料でなくなってしまいます。

貯蓄型生命保険

貯蓄型生命保険の場合、保険種類にもよりますが、普通預金よりも高い利率で運用することができます。

例えば、学資保険(養老保険の一種)であれば、18年後の返戻率105.5%(保険料100万円→学資金105.5万円)というような商品があります。

低解約返戻金型終身保険やドル建て終身保険、変額保険であれば、さらに高い利率を目指すことが可能です。(その分リスクもあります)

流動性(現金化のしやすさ)

預貯金

預貯金は、預ける期間の定めがなく、いつでも自由に換金する(引き出す)ことができます。

貯蓄型生命保険

貯蓄型生命保険の場合、自由に換金する(引き出す)ことはできません。

解約すれば解約返戻金を受け取ることができますが、手続きに数日かかります。

また、受け取る解約返戻金はそれまでに払い込んだ保険料総額よりも少ない、または全くない場合もあります。(元本割れリスク)

お金を手元に用立てする方法としてもうひとつ、契約者貸付という方法があります。

契約者は保険期間の途中で一時的にお金が必要になった場合、その時の解約返戻金の一定範囲内で生命保険会社から貸付を受けることができます。

・保険料の支払いはしなければなりません。

・契約者貸付はあくまで、貸付(借金)ですので、生命保険会社の定める利率により利息を払うことになります。

・貸付金とその利息は保険期間内であればいつでも返済できます。

・保険金が支払われる際に未返済の貸付金や利息があった場合には支払われる保険金などから差し引かれます。

いずれにしても預貯金に比べると流動性は低いことがわかります。

税制優遇(節税メリット)

預貯金

預貯金には特に税制優遇(節税メリット)の制度はありません。

貯蓄型生命保険

貯蓄型生命保険の場合、生命保険料控除という制度を活用し、年間数千円程度の節税メリットを享受することができます。

生命保険料控除とは1年間の払い込んだ保険料に応じて一定の金額がその年の課税所得から差し引かれ、所得税や住民税の負担が軽減される制度です。

保障・・・「貯金は三角、保険は四角」

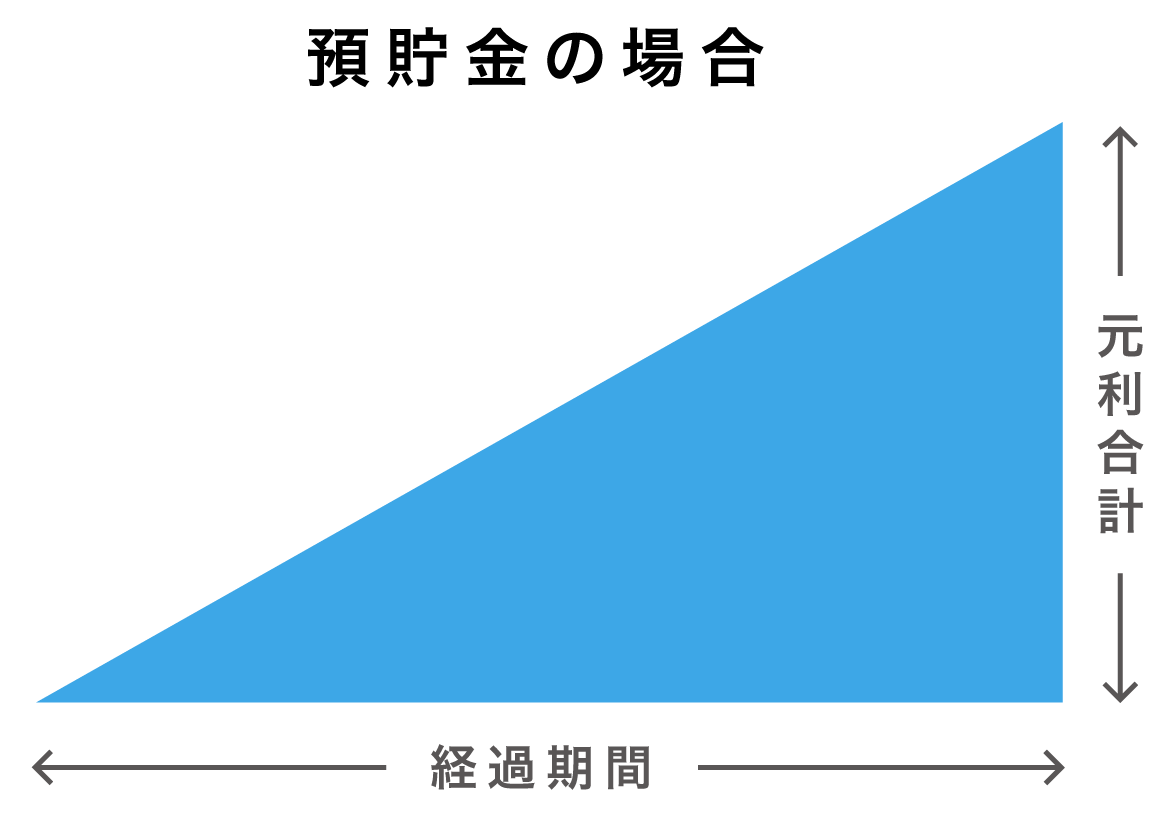

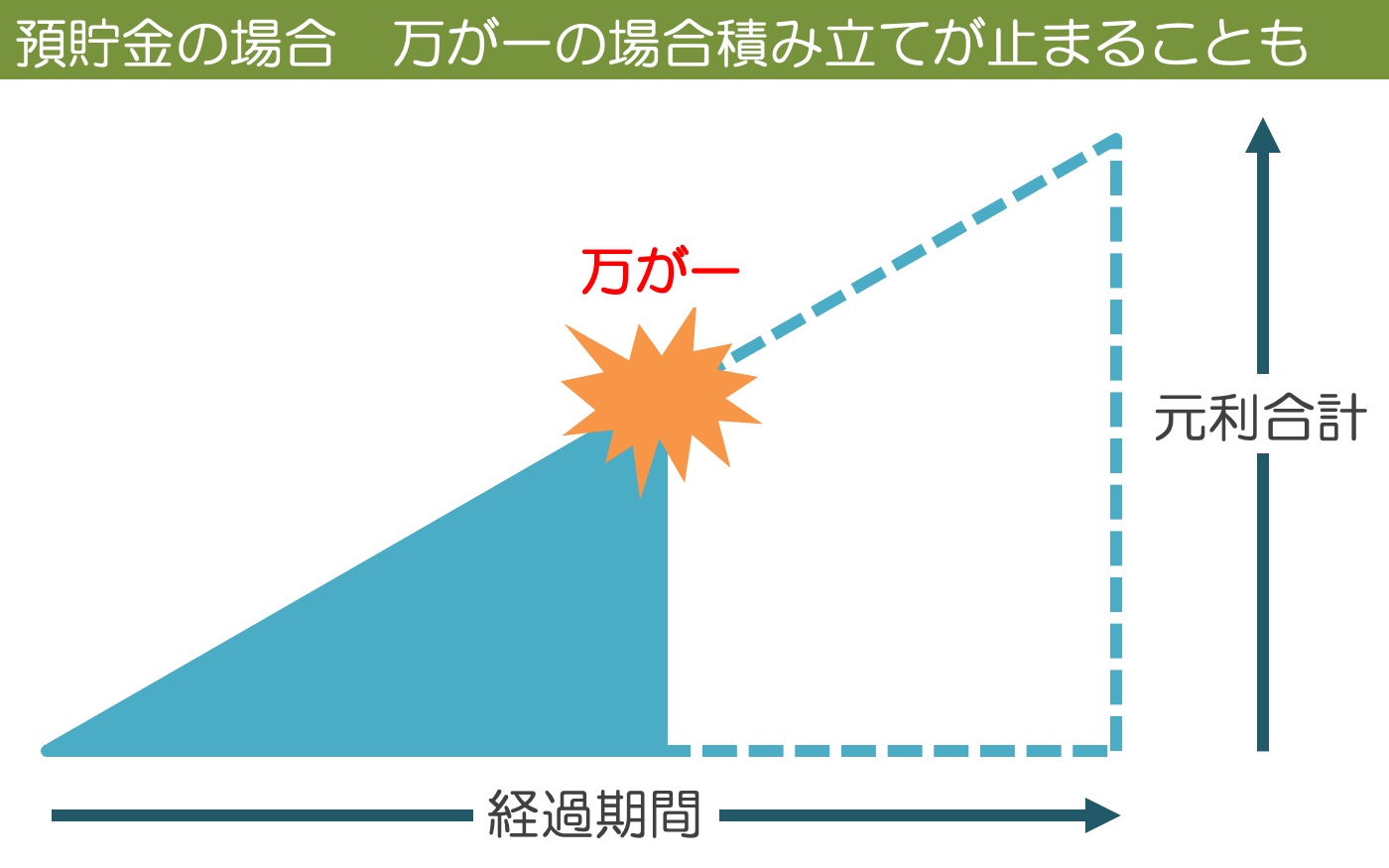

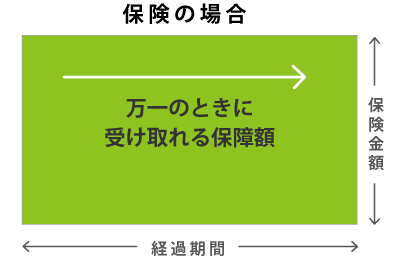

何かに備えて資金を準備する場合、保障のない「貯金」と保障がある「保険」の違いを「貯金は三角、保険は四角」と表現することがあります。

例えば、将来の教育費に備えて資金を準備する場合を考えてみましょう。

預貯金

預貯金は、時間の経過とともに少しずつ貯蓄額が増えていきます。(もちろん、使えば使った分だけ減ってしまいます。)

そのため、図で表したような三角形になります。

ただし、貯蓄の途中で万が一のことがあった場合には、積み立てが止まってしまい、必要とする金額を貯められない可能性もあります。

貯蓄型生命保険

一方、保険は契約が成立したときから、いつ万一のことが起きても、契約した保険金額を受け取ることができます。

そのため、図で表したような四角形になります。

「リスクに備えて資金を準備したい。そのリスクはいつ起きるか分からない。」そういった場合には預貯金では不足してしまうことがあります。

いつでも一定の金額を受け取れるようにしたい場合には保険が有効です。

預貯金と貯蓄型生命保険どちらがいいか?

まとめると、

・預貯金は元本保証ですぐに引き出せる一方、収益性が弱い

・貯蓄型生命保険は、保険料控除という税制の優遇と保障がある一方、現金化しにくく、解約時の元本割れリスクがある

と言えます。

ここで大切なことは「預貯金か保険どちらか?」ということではなく、「組み合わせることでお互いのデメリットを補いましょう」ということです。

具体的には、「預貯金をベースとして、余裕資金で貯蓄型生命保険を備える」ということです。

貯蓄型生命保険のデメリットは現金化しにくく、解約時の元本割れリスクがあることですが、言い換えれば途中解約することがなければこのようなデメリットが生じることはないわけです。

預貯金をベースに、余裕資金で解約せずにすむプランの貯蓄型生命保険を組み合わせれば、保険の流動性の低さや解約時の元本割れリスクをある程度低減し、お金を増やしていくことができます。

このように、「複数の金融商品を持つことで、リスクを小さくする」分散投資の考え方で将来の資金準備をしていくことは、貯金や保険に限らず、投資信託や株式も含む幅広い金融商品を考えるときに非常に重要です。