【資産形成/資産運用3つの基本】分散投資・複利で長期運用・ドルコスト平均法

(最終更新日:2024年03月15日)

消費増税、年金不安、低金利など、将来の資産形成に関して不安な状況が続きますが、そのような中で、少しでも堅実に資産形成をするには、いわゆる投資・運用のセオリーのようなものを知っておくと有効です。

本記事では、投資・運用の3つのセオリー「分散投資」「複利で長期運用」「ドルコスト平均法」についてお伝えします。

目次

資産形成・資産運用とは?

まずは資産形成と資産運用、なんとなくお金を貯める・増やすという意味合いで理解されている方が多いかと思いますが、それぞれ下記のような違いがあります。

資産形成とは

資産形成とは、現時点で資産がほとんどない状態から少しずつ資産を着実に増加させていくことをいいます。

資産運用とは

資産運用とは、既に形成された資産を金融商品や不動産等へ投資しさらなる利益を求める、もしくは減らさないようにしていくことを言います。

以上のように、資産形成とは、資産運用の前段階といっても良いでしょう。

では、ここからは資産形成・資産運用でお金を増やしていくための3つの基本を解説していきます。

(1)分散投資でリスクを小さく

「卵はひとつのカゴに盛るな」

「卵はひとつのカゴに盛るな」という資産運用に関することわざをご存知ですか?

ひとつのカゴに全ての卵を盛った場合、そのカゴを落とせば全ての卵が割れてしまいますが、いくつかのカゴに分けて盛っていればひとつを落としても全ての卵が割れてしまうことを避けられるという教えです。

つまり「運用先を分散させる」ことでリスクを小さくすることが大切なのです。

分散投資でリスクを小さく

分散投資とは、預金だけでなく、債券、保険、株式、不動産・・・などの複数の種類の商品に投資することをいいます。

資産を分散することで、ある一つの商品の損失の影響を資産全体に及ぼすことを回避することができ、リスクを小さくすることができます。

具体例を挙げると・・・

①複数の国や地域、企業に投資先を分ける

もしどこかの国でなにか地震や戦争などがあったとしても他の国にも投資をしておけば資産が減ってしまうリスクを回避することができます。

また、ひとつの金融商品(例えば株式)のなかでも、一つの企業だけでなく複数の企業の分散することも資産分散にあたります。

②債券と株式を持つ

一般的には債券と株式は値動きの相反しますので、両方の資産を持つことは一方の値崩れのリスクを回避することになります。

③複数の通貨で資産を保有する

例えば円建ての資産と米ドル建ての資産を持つことで為替リスクを回避することができます。

(2)複利効果と長期運用で時間を味方につける

100万円を複利で長期運用した例

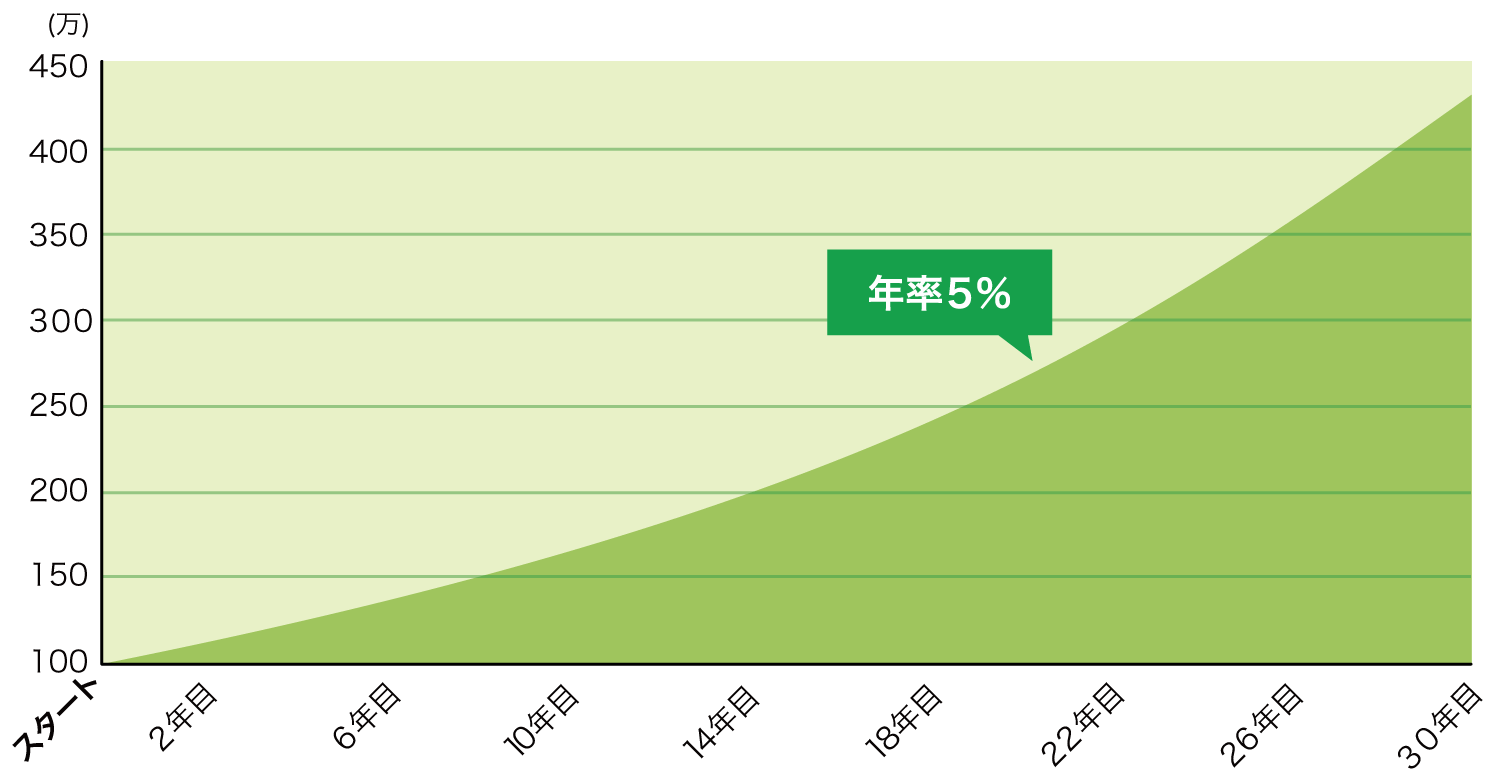

下のグラフは元本100万円を年率5%で30年間複利運用をした場合の試算です。

30年で実に332万円も増やすことができました。

元本100万円を年率5%で30年間複利運用をした場合

1年後:1,050,000円(利益50,000円)

5年後:1,276,282円(利益276,282円)

10年後:1,628,895円(利益628,895円)

30年後:4,321,942円(利益3,321,942円)

この運用結果は複利と長期運用のによる効果なのですが、複利とはなにか?長期運用にはどういうメリットがあるのか?を一つずつ見ていきましょう。

まずは複利を理解するために、単利と複利という利息の付き方2種類を比較しながら理解しましょう。

単利とは

単利とは、「元本だけ」に利息がつくことです。

複利・複利効果とは

複利とは、「元本+利息」に対して利子がつくことです。

複利で運用すると、元本に利息を加えた合計「元本+利息」が新たな元本となり、継続的に運用されて元本がどんどん膨らんでいきます。これを複利効果といいます。

単利と複利の運用比較

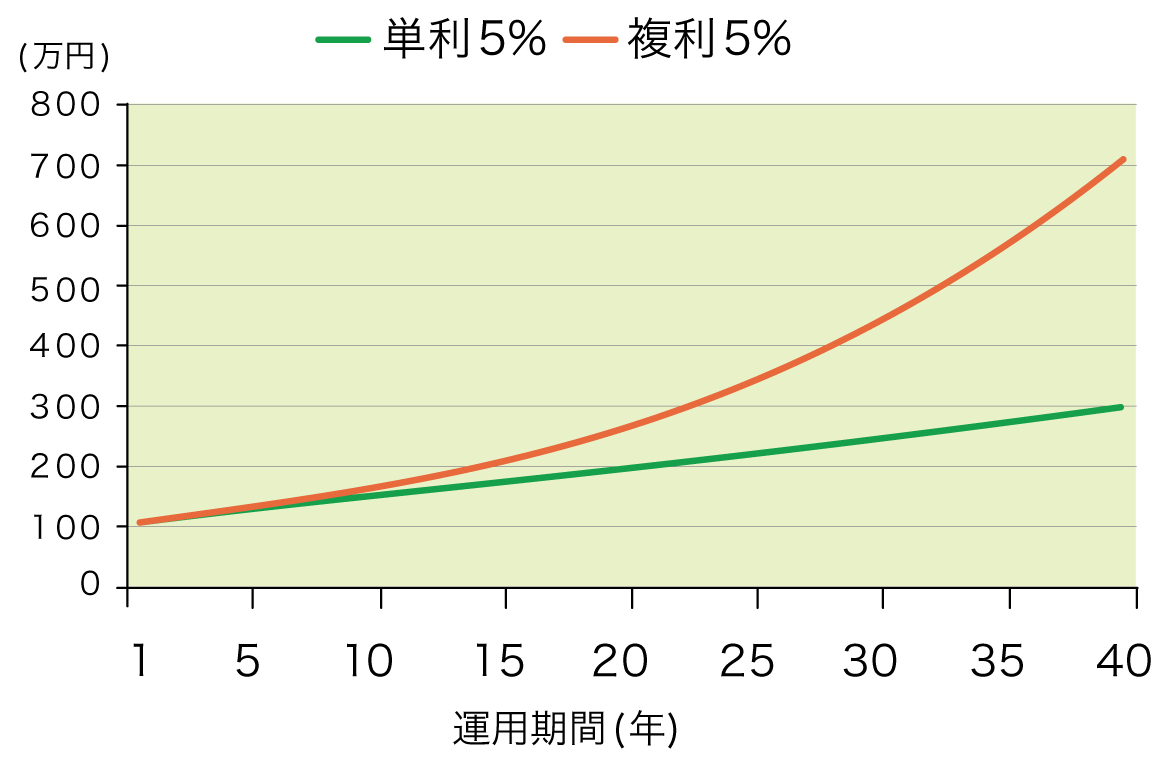

イメージでいうと、単利の計算は「足し算」ですが、複利の計算は「掛け算」なので、投資期間が長ければ長くなるほど差が出ます。つまり、運用を早く始めれば始めるほど、この複利効果がより大きく期待できます。

次に、具体的に単利と複利で運用結果がどのように差が出るのか見ていきましょう。

例えば、100万円をなんらかの金融商品で下記の2つのパターンで運用する場合を考えてみましょう。

(1)年利5%の単利で40年運用

(2)年利5%の複利で40年運用

単利と複利の差

同じ100万円でスタートした元本が単利だと40年後には約300万になっています。それでもすごいことなのですが、複利だと30年後には400万以上、40年後には700万以上になっています。

単利と複利の金融商品を見分けよう

複利が有利なのがわかったところで、単利の金融商品と複利の金融商品はどうやって見分ければいいのでしょうか。

同じ金融機関の商品でも単利と複利、両方の商品から選べることが多いです。それぞれ「○○型」という名称が異なります。

定期預金と投資信託の例を紹介します。

定期預金と投資信託における単利商品と複利商品

| 単利 | 複利 | |

|---|---|---|

| 定期預金 | 元金自動継続型 | 元利自動継続型 |

| 投資信託 | 毎月分配金受取型 | 分配金再投資型/無配分型 |

今資産形成を考える方は投資信託を選ぶことが多いかもしれません。

投資信託において、毎月分配金受取型とよばれる単利の商品は定期的に分配金が振り込まれる喜びはありますが、資産増やす上ではあまりメリットがありません。

長期運用で資産を増やしたい場合は言うまでもなく複利の商品(分配金再投資型/無配分型)がおすすめです。

資産運用は運用期間を長くすることが最大のポイント

つぎに、複利効果の恩恵を最大限受けるためのポイントですが、「運用期間を長く」することが重要です。

つまり、早く始めて「時間を味方につける」ということです。

例えば、老後に向けた資産運用を考えている場合、少しでも早く若いうちに始めることが将来の大きな差を生むことになります。

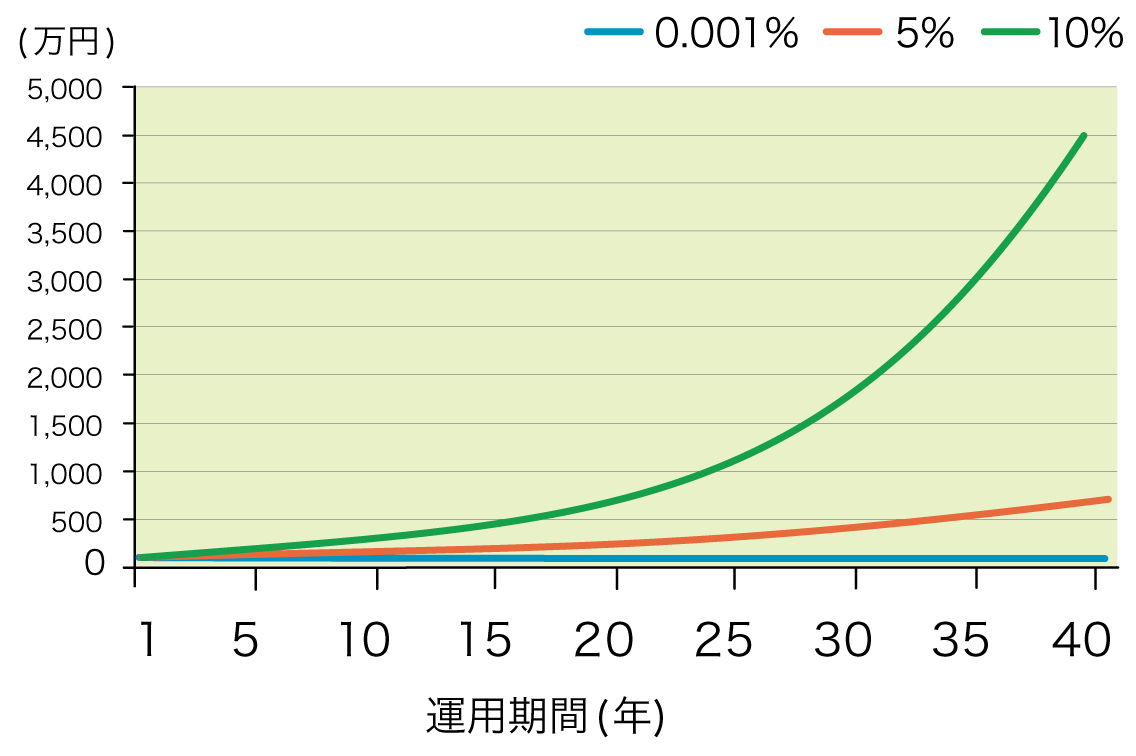

小さな金利の差が大きな差を生む

さらに、複利で運用する場合、金利の差が運用結果に大きな差を生みます。

例えば、100万円をなんらかの金融商品で下記の3つのパターンで運用する場合を考えてみましょう。

(1)年利0.001%の複利で40年運用

(2)年利5%の複利で40年運用

(3)年利10%の複利で40年運用

40年の複利運用における金利の差

(1)年利0.001%の複利で40年運用

年利0.001%(2017年8月現在の都市銀行の普通預金金利)で運用した場合。ほとんど増えていません。(40年後には400円増えました。)

これでは利子分はATMの手数料でなくなってしまいます。

(2)年利5%の複利で40年運用

40年後には約700万円になっています。資産額は7倍になっています。

(3)年利10%の複利で40年運用

40年後には約4,500万円になっています。資産額は45倍になっています。

わずかな金利の違いでも、長期間に渡って複利効果が積み重なると大きな差となることがお分かりかと思います。

逆に住宅ローンなど、借金をする場合でもこの小さな金利の差が大きな差を生みますので、住宅ローンのプラン選択も慎重に選ぶことが重要になります。

(3)ドルコスト平均法で高値掴みのリスクを回避

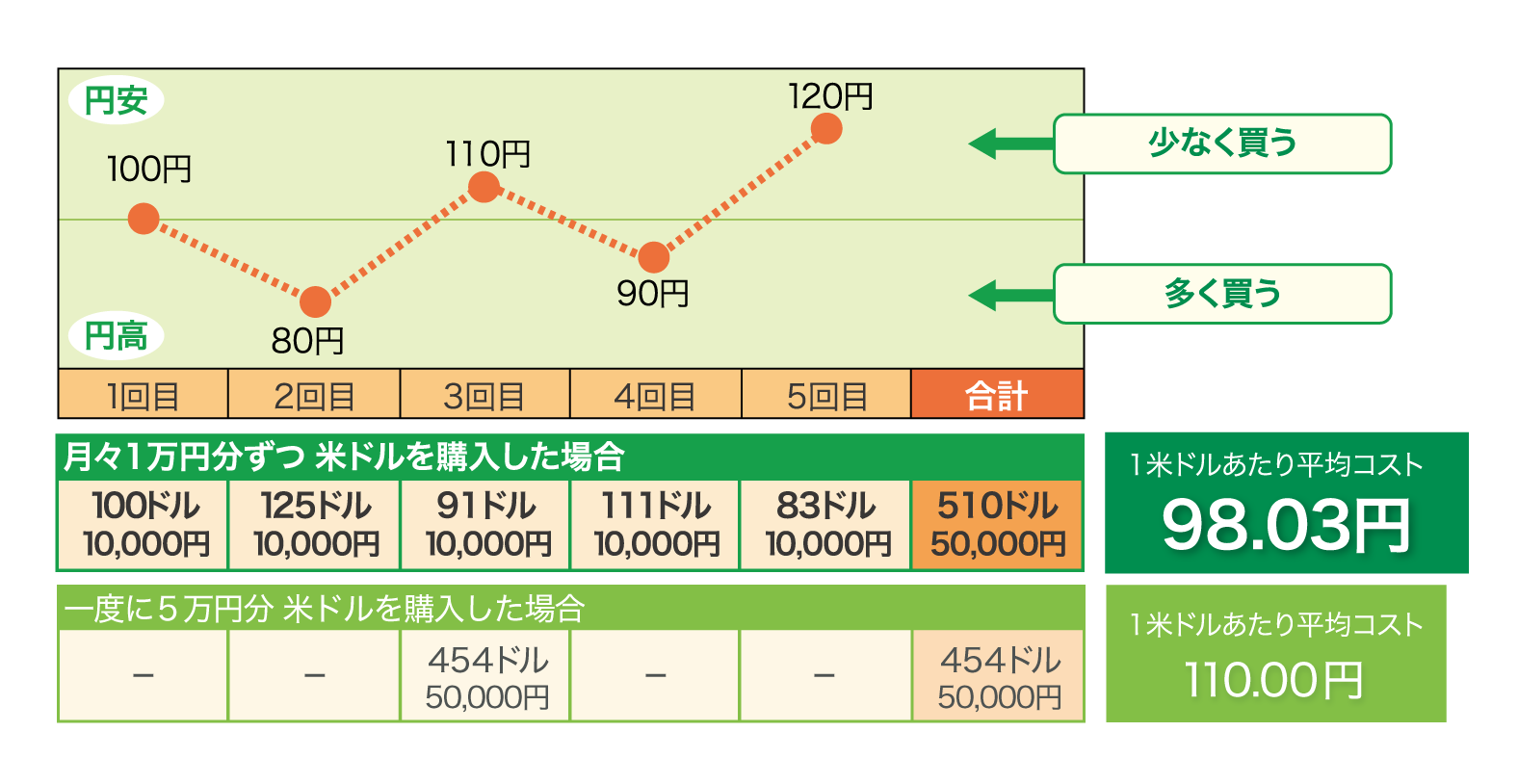

ドルコスト平均法とは

ドルコスト平均法とは、購入するタイミングを分散することによって高値掴みによる元本割れのリスクを回避し、購入単価を平準化することをいいます。

「タイミングを分けて卵をカゴに盛る」

例えば、ひとつのカゴに同じ日に全ての卵を盛って、そのカゴを落としてしまったら全ての卵が割れてしまいます。

同じ日に全ての卵を盛った場合

カゴに盛るタイミングを分ければ、1日目にカゴを落として卵が割れても、2日目以降に残しておいた卵をカゴに盛ることができ、全ての卵が割れてしまうことを避けられます。

カゴに盛るタイミングを分けた場合

具体的には、株式や投資信託、外貨など、価格変動のある商品を購入する場合「毎月一定の金額を購入していけば、価格の安いときに多くの口(株)数を購入することができ、価格が高いときには少ししか購入することができず、長い目で見れば平均購入単価を低く抑えることができる」というものです。

ドルコスト平均法の例

ドルコスト平均法を利用した「積立投資」

積立投資とは、毎月決まった額で同じ銘柄を買い付けていき、価格変動リスクを抑える投資法です。

価格が安いときは多く、価格が高いときには少なく買い付けるため、結果的に平均購入単価を抑えることができます。

まとめ

分散投資、複利効果(長期運用)、ドルコスト平均法(購入単価の平準化)これらを活用することで、リスクを軽減しながら資産を増やすことができます。

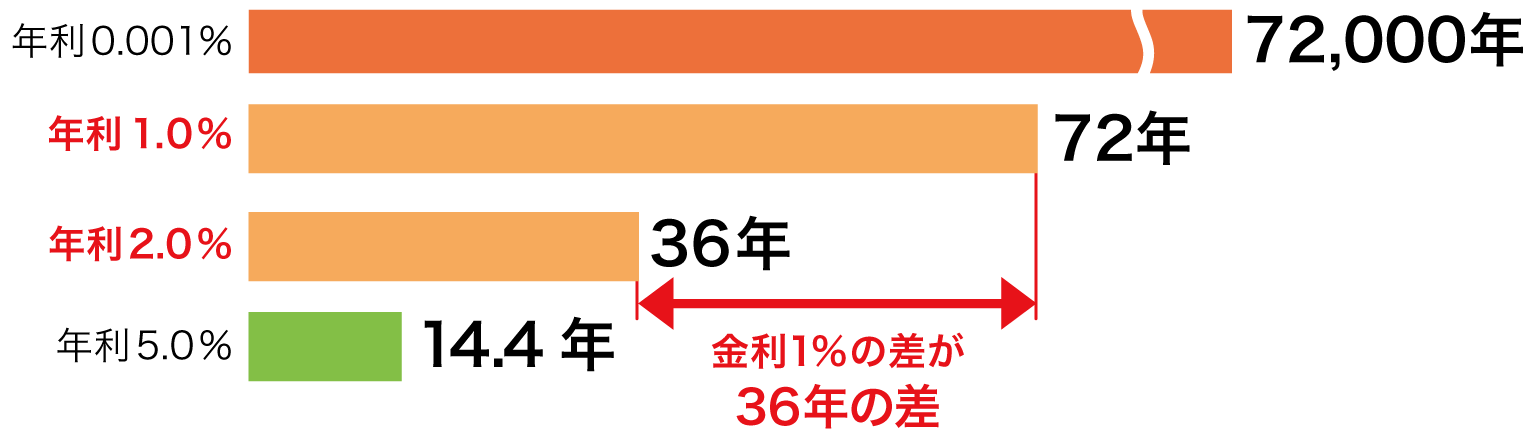

お役立ち情報「72の法則」

おまけに、役に立つ「72の法則」を紹介します。

72の法則とは、「元金が2倍になる年数を計算するには、72を利率で割ればわかる」というものです。

例えば、年利1%の場合は

72÷1=72年

元金を2倍にするには72年かかります。

現在の普通預金金利で元金を倍にするには72,000年!

2017年8月現在の都市銀行の普通預金金利は、年0.001%ですから、

72÷0.001=72,000年

元金を2倍にするには72,000年もの期間がかかってしまいます。

元金を倍にするため年数を比較

年利0.001%では途方もない年数がかかってしまいますが、年利2.0%だと36年、年利3.0%だと24年という形で、人生の運用をイメージできる期間になってきます。

元金を倍にするため年数

年利1.0%と年利2.0%を比べてみましょう。

元金を2倍にするための期間は年利1.0%の場合72年、年利2.0%の場合36年。たった1%の違いですが、大きな差になることがわかります。

老後に向けて資産を増やしていきたい場合、「72の法則」を覚えておけば、目標金額に必要な運用利率を考える上で目安にすることができます。