2019年消費税増税!住宅関連の補助金/税制優遇をチェック!

(最終更新日:2019年12月18日)

目次

2019年10月1日、消費税は10%へ

消費税は、バブル末期の1989年に財政不安を払拭するため、税率3%でスタートしました。税率はその後、1997年に5%、2014年に8%へ引き上げられました。

そして、2019年10月1日に10%に引き上げられることになっています。

また、今回の増税では、低所得者対策として、「軽減税率制度」が導入されます。

軽減税率制度とは?

軽減税率制度とは、特定の品目の課税率を他の品目に比べて低く定めることをいいます。

軽減税率の対象品目は

・「酒類」「外食」「ケータリング・出張料理等」を除く飲料食品

・定期購読の契約をした週2回以上発行される新聞

で、税率は8%のままに据え置かれます。

消費税増税で家計は月6,000円、年間75,000円の支出増

2017年の総務省の「家計調査年報」によると、二人以上の世帯のうち勤労者世帯の消費支出(全国平均)は313,057円となっています。

※出典「総務省 家計調査年報(家計収支編)平成29年(2017年)I 家計収支の概況(二人以上の世帯)」

全国平均で年間約7.5万の負担増

軽減税率を考慮せず、単純計算すれば、消費税が8%→10%となり、+2%分が増税されますので、毎月の支出増分は毎月313,057円×2%=月6,261円の負担増になります。

年間に換算すると6,261円×12ヵ月=年75,133円の負担増になります。

消費増税対策として住宅に関する様々な支援策が予定

住宅消費は、そのものが高額なだけでなく、引っ越しや家具家電の購入などにも連動しますので、増税後の消費の冷え込みは国全体の消費額に大きな影響があります。

そのため、政府は増税対策として、下記のさまざまな支援策を行います。

・すまい給付金の増額

・住宅ローン減税(控除)の拡充

・住宅購入時の優遇税制(不動産取得税・登録免許税)

・次世代住宅ポイント制度の創設

・住宅資金贈与にかかる贈与税の非課税枠の拡大

すまい給付金の増額

すまい給付金とは

※2019年度予算案、関連税制法案が国会で成立することが前提となります

すまい給付金は、消費税率引上げによる住宅取得者の負担を緩和するために創設された制度です。

消費税率8%時は収入額の目安が510万円以下の方を対象に最大30万円給付されますが、消費税率10%時は収入額の目安が775万円以下の方を対象に最大50万円を給付されます。

すまい給付金の給付金額

すまい給付金は以下の計算式で算出されます。

すまい給付金の給付金額=給付基礎額×持分割合

収入額(都道府県民税の所得割額)によって給付基礎額が決まり、給付基礎額に登記上の持分割合を乗じた額(千円未満切り捨て)が給付されます。

収入額(都道府県民税の所得割額)と給付基礎額(消費税率8%の場合)

| 収入額の目安 | 都道府県民税の所得割額 | 給付基礎額 |

|---|---|---|

| 425万円以下 | 6.89万円以下 | 30万円 |

| 425万円超475万円以下 | 6.89万円超8.39万円以下 | 20万円 |

| 475万円超510万円以下 | 8.39万円超9.38万円以下 | 10万円 |

※収入額の目安は、夫婦(妻は収入なし)及び中学生以下の子供が2人のモデル世帯において住宅取得する場合の夫の収入額の目安です。

※神奈川県は他の都道府県と住民税の税率が異なるため、上の表とは異なります。給付額の対象となる収入額の目安は他の都道府県と同じです。

収入額(都道府県民税の所得割額)と給付基礎額(消費税率10%の場合)

| 収入額の目安 | 都道府県民税の所得割額 | 給付基礎額 |

|---|---|---|

| 450万円以下 | 7.6万円以下 | 50万円 |

| 450万円超525万円以下 | 7.6万円超9.79万円以下 | 40万円 |

| 525万円超600万円以下 | 9.79万円超11.9万円以下 | 30万円 |

| 600万円超675万円以下 | 11.9万円超14.06万円以下 | 20万円 |

| 675万円超775万円以下 | 14.06万円超17.26万円以下 | 10万円 |

※収入額の目安は、夫婦(妻は収入なし)及び中学生以下の子供が2人のモデル世帯において住宅取得する場合の夫の収入額の目安です。

※出典「国土交通省 すまい給付金について http://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_fr4_000059.html」

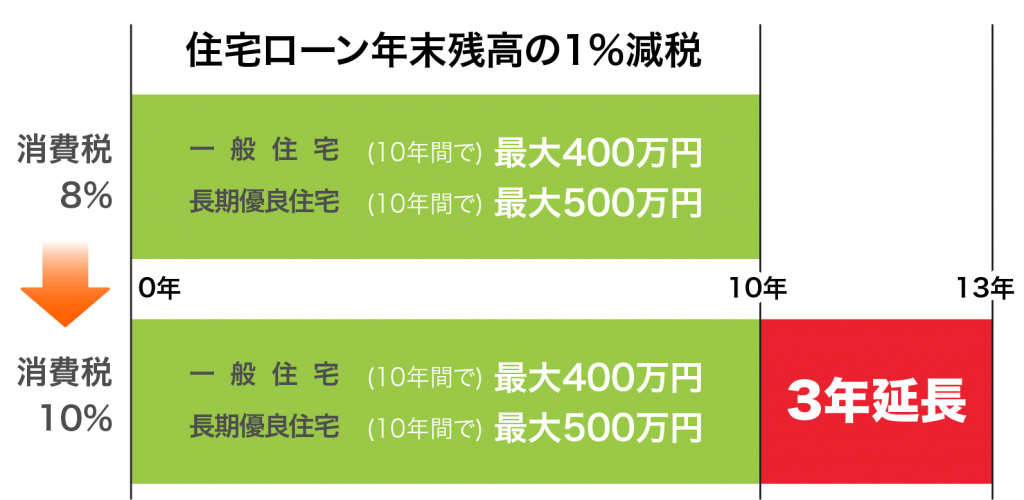

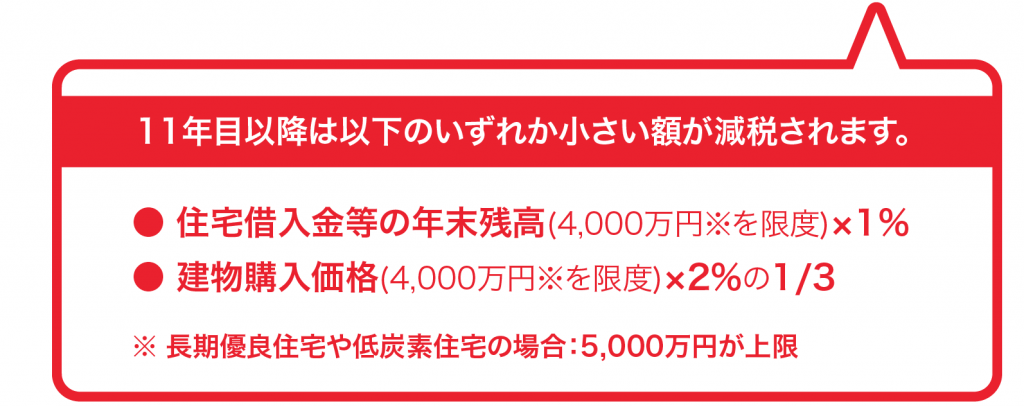

住宅ローン減税(控除)の拡充

※2019年度予算案、関連税制法案が国会で成立することが前提となります

住宅ローン減税(控除)は、住宅ローンの残高に応じて、所得税もしくは住民税が控除される制度です。

長期優良住宅であれば控除額が大きくなります。

今回の消費税増税後の住宅購入等を支援するため、2019年10月1日から2020年12月31日までの間に入居した場合を対象に、住宅ローン減税の控除期間が現在10年間のところ、13年間となり、3年間延長(建物購入価格の消費税2%分の範囲で減税)となります。

住宅ローン減税の仕組み(消費税8%と10%の比較)

※出典 「国土交通省 マイホーム購入をお考えの皆様へ、住宅ローン減税の控除期間が3年間延長されます! http://www.mlit.go.jp/report/press/house02_hh_000134.html」

長期優良住宅とは

劣化対策、維持管理・更新の容易性、耐震性、省エネルギー性、居住環境、住戸面積、維持保全計画といった項目において、一定の基準を満たしていることを所管行政庁(都道府県知事又は市区町村長)が認定した住宅。

住宅購入時の優遇税制(不動産取得税・登録免許税)

住宅を購入する際に、不動産取得税、登録免許税が軽減の対象となります。

住宅購入時の不動産取得税の優遇(2020年3月31日まで)

一般住宅:固定資産税評価額から1,200万円を控除

長期優良住宅:固定資産税評価額から1,300万円を控除

住宅購入時の登録免許税の優遇(2020年3月31日まで)

・所有権保存登記

税率が0.15%に軽減(長期優良住宅は 0.10%)

・所有権移転登記

戸建住宅:税率が0.3%に軽減(長期優良住宅は 0.20%)

共同住宅等:税率が0.3%に軽減(長期優良住宅は 0.10%)

次世代住宅ポイント制度の創設

※2019年度予算案、関連税制法案が国会で成立することが前提となります

次世代住宅ポイント制度は、一定の性能を有する住宅の新築やリフォームに対して、様々な商品等と交換できるポイントを発行する制度です。

次世代住宅ポイント制度の対象となる住宅

| 契約 | 引渡し | |

|---|---|---|

| 注文住宅(持家) リフォーム | 2019年4月~2020年3月に請負契約、着工 | 2019年10月以降に引渡しをしたもの

|

| 分譲住宅 | ・2018年12月21日~2020年3月に請負契約・着工し、かつ売買契約を締結 ・2018年12月20日までに完成済みの新築住宅で、2018年12月21日~2019年12月20日に売買契約を締結 |

発行ポイント(新築の場合※貸家を除く)

発行ポイント数=A+B+Cの合計 ※1戸当たり上限35万ポイント

A:標準ポイント

下記①~④のいずれかに適合する場合、1戸あたり30万ポイント

①エコ住宅 (断熱等級4又は一次エネ等級4を満たす住宅)

②長持ち住宅 (劣化対策等級3かつ維持管理対策等級2等を満たす住宅)

③耐震住宅 (耐震等級2を満たす住宅又は免震建築物)

④バリアフリー住宅(高齢者等配慮対策等級3を満たす住宅)

B:優良ポイント

①~④いずれかに適合する場合、1戸あたり5万ポイント加算

①認定長期優良住宅

②低炭素認定住宅

③性能向上計画認定住宅

④ZEH

C:オプションポイント

| ビルトイン食器洗機 | 1.8万ポイント |

| 掃除しやすいレンジフード | 0.9万ポイント |

| ビルトイン自動調理対応コンロ | 1.2万ポイント |

| 掃除しやすいトイレ | 1.8万ポイント |

| 浴室乾燥機 | 1.8万ポイント |

| 宅配ボックス | 1万ポイント |

| 耐震性のない住宅の建替 | 15万ポイント |

発行ポイント(リフォームの場合)

発行ポイント数:1戸あたり上限30万ポイント

| 断熱改修(内外窓、ガラス) | 0.2~2万ポイント×箇所数 |

| 断熱改修(ドア) | 2.4, 2.8万ポイント×箇所数 |

| 断熱改修(外壁) | 5, 10万ポイント |

| 断熱改修(屋根・天井) | 1.6, 3.2万ポイント |

| 断熱改修(床) | 3, 6万ポイント |

| エコ住宅設備(太陽熱利用システム、高断熱浴槽、高効率給湯器) | 2.4万ポイント |

| エコ住宅設備(節水型トイレ) | 1.6万ポイント |

| エコ住宅設備(節湯水栓) | 0.4万ポイント |

| 耐震改修 | 15万ポイント |

| バリアフリー改修(手すり) | 0.5万ポイント |

| バリアフリー改修(段差解消) | 0.6万ポイント |

| バリアフリー改修(廊下幅等拡張) | 2.8万ポイント |

| バリアフリー改修(ホームエレベーター設置) | 15万ポイント |

| バリアフリー改修(衝撃緩和畳の設置) | 1.7万ポイント |

| ビルトイン食器洗機、掃除しやす いトイレ、浴室乾燥機 | 1.8万ポイント |

| 掃除しやすいレンジフード | 0.9万ポイント |

| ビルトイン自動調理対応コンロ | 1.2万ポイント |

| 宅配ボックス | 1万ポイント |

| リフォーム瑕疵保険の加入、インスペクションの実施 | 0.7万ポイント |

| 若者・子育て世帯による既存住宅の購入を伴う100万円 以上のリフォーム | 10万ポイント |

以下の3つの特例があります。

・上限特例①

若者・子育て世帯がリフォームを行う場合、上限を45万ポイントに引上げ(既存住宅の購入を伴う場合は、上限60万ポイントに引上げ)

・上限特例②

若者・子育て世帯以外の世帯で、安心R住宅を購入しリフォームを行う場合、上限を45万ポイントに引上げ

・算定特例

既存住宅を購入しリフォームを行う場合、各リフォームのポイントを2倍カウント (若者・子育て世帯による既存住宅の購入を伴う100万円以上のリフォームを除く)

ポイントの交換対象商品等

「環境」、「安全・安心」、「健康長寿・高齢者対応」、「子育て支援、働き方改革」に資する商品 等が予定されています。

※出典 「国土交通省 次世代住宅ポイント制度について http://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk4_000170.html」

住宅資金贈与にかかる贈与税の非課税枠の拡大

通常、親せき等を含め、人から財産をもらう場合贈与税がかかります。

ただし、1年間の合計額が110万円(=基礎控除額)以内であれば贈与税はかかりません。

贈与税については、住宅購入の優遇制度があります。「住宅取得等資金の贈与にかかる贈与税の非課税制度」により、住宅取得のための資金を親や祖父母などからの住宅資金贈与は、一定額が非課税になります。

消費税8%の住宅なら「最大1,200万円」まで、消費税10%の住宅なら「最大3,000万円」までが贈与税非課税になります。

つまり、上記の非課税枠+基礎控除額の110万円を足した金額までが贈与税がかからなくなります。

住宅取得等資金の贈与にかかる贈与税の非課税限度額

(1)消費税8%で取得した場合

| 住宅用家屋の取得等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| ~平成27年12月31日 | 1,500万円 | 1,000万円 |

| 平成28年1月1日 ~平成32年3月31日 | 1,200万円 | 700万円 |

| 平成32年4月1日 ~平成33年3月31日 | 1,000万円 | 500万円 |

| 平成33年4月1日 ~平成33年12月31日 | 800万円 | 300万円 |

(2)消費税10%で取得した場合

| 住宅用家屋の取得等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 平成31年4月1日 ~平成32年3月31日 | 3,000万円 | 2,500万円 |

| 平成32年4月1日 ~平成33年3月31日 | 1,500万円 | 1,000万円 |

| 平成33年4月1日 ~平成33年12月31日 | 1,200万円 | 700万円 |

※出典 「国土交通省 住宅取得等資金に係る贈与税の非課税措置 http://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000018.html」

保険相談サロンFLPでは、無料保険診断サービスを行っております。

くわしくはこちら ↓