【相続対策】不動産活用で現金に比べ相続税評価額が40~60%に低減

(最終更新日:2019年12月18日)

目次

相続対策とは

一般的に相続対策とは、

・被相続人の意思に沿った相続を実行するとともに、残された家族がもめることを防ぐ

・相続税ができるだけかからないようにする

・納税資金を確保する

ために生前に準備しておくことをいいます。

相続対策には大きく分けて(1)遺産分割対策、(2)相続財産の評価額を下げる対策、(3)相続税納税対策の3つがあります。

ここでは、(2)相続財産の評価額を下げる対策 として不動産を活用する方法を紹介します。

現金と不動産は相続税評価額が異なる

2,000万円の現金と2,000万円の不動産がある場合、相続税評価額は、不動産の方が安くなります。

不動産を活用することで相続財産の評価額を下げることができ、相続税の節税対策になります。

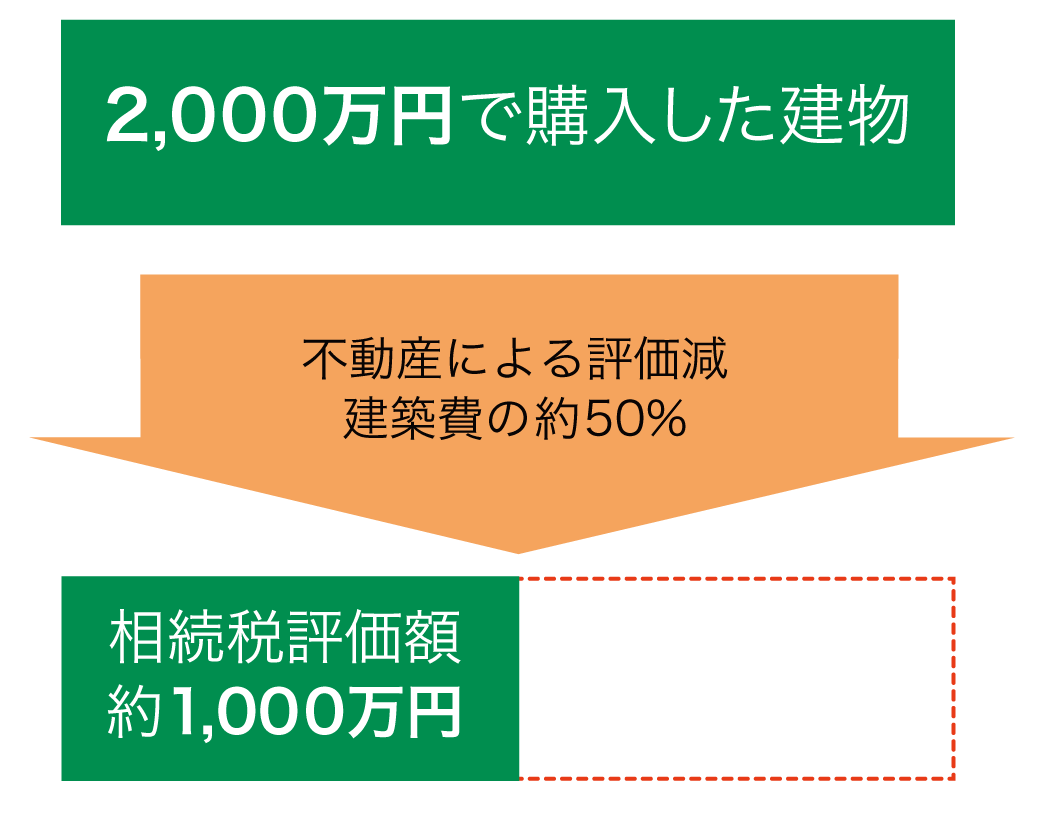

建物の相続税評価額は現金の約40~60%

建物の相続税評価額は売買時に使われる「実勢価格」ではなく、「固定資産税評価額」をもとに算出します。

「固定資産税評価額」は、建築費の40%~60%程度となります。(建物の築年数にもよります)

ここでは、50%の評価額とすると、建築費2,000万円の建物相続税評価額は、約1,000万円になります。

2,000万円で購入した建物の相続税評価額

例えば、現金を多く保有している場合、不動産を購入すれば、相続財産の評価額を下げることができ、相続税の節税につながります。

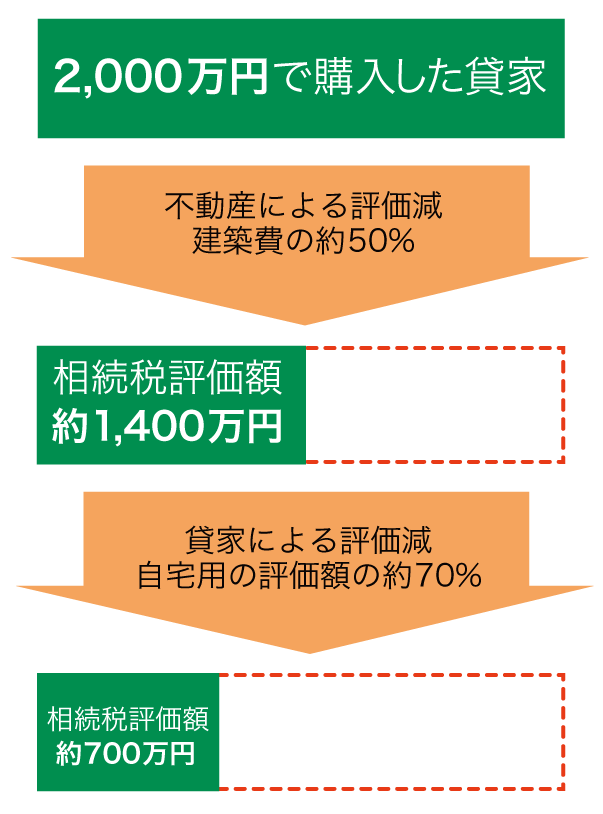

貸家の相続税評価額は現金の約30%~40%

アパート等の貸家は自宅用の建物よりもさらに評価額が低くなります。

貸家の相続税評価額=建物の固定資産税評価額×(1-借家権割合×賃貸割合)

・借家権割合

借家権割合は、全国一律で30%となっています。

・賃貸割合

賃貸割合は、建物の総床面積のうち、何%を貸しているかということを表します。

例えば、総床面積200㎡のうち、貸している部屋が160㎡、貸していない部屋が40㎡であった場合には、賃貸割合80%ということになります。

(例)建築費2,000万、固定資産税評価額1,000万、借家権割合30%、賃貸割合100%の場合、

貸家の相続税評価額

=建物の固定資産税評価額 ×(1-借家権割合×賃貸割合)

=1,000万×(1-30%×100%)

=700万円

目安として、自宅用の評価額の約70%と考えればよいでしょう。

2,000万円で購入した貸家の相続税評価額

例えば、遊休地がある場合に賃貸アパートを建設するといった形で、不動産を賃貸にすることで相続財産の評価額を下げることができ、相続税の節税につながります。

困ったら専門家に相談を

保険相談サロンFLPでは、無料で税理士や相続診断士に相談できる「あんしん相続サポート」というサービスを行っています。