個人年金保険とは?メリット・デメリット・生命保険(終身保険)との違いを解説

(最終更新日:2024年03月15日)

目次

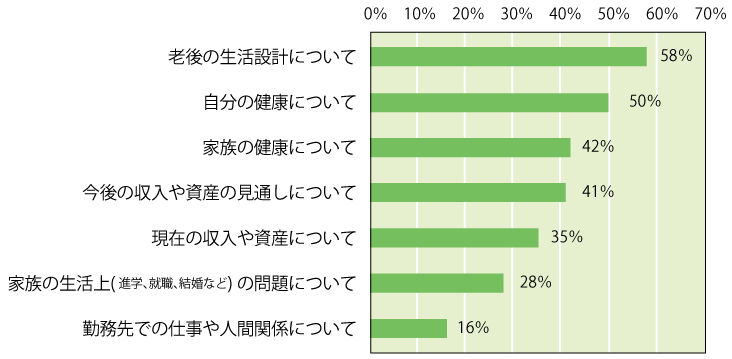

日常生活の悩みや不安の1位は「老後の生活設計」

全国の20歳以上の国民10,000人を対象にした、内閣府の平成26年「国民生活に関する世論調査」によると、日常生活のなかで感じる悩みや不安の1位は「老後の生活設計」となっています。

日常生活のなかで感じる悩みや不安(複数回答)

(出典)内閣府 平成26年「国民生活に関する世論調査」

2位が「自分の健康」、3位が「家族の健康」となっており、多くの方が健康よりも、老後の生活設計について不安を感じていることがわかります。

老後のために生活資金を備えることは必要

日本では、急激な少子高齢化や、若年層の労働環境の悪化による国民年金の納付率低下等、将来の公的年金制度の運営に不安をもたらす要因があります。

そのため、公的年金に加え、自分自身で老後に備えようと考える方が増えつつあります。

そうした「私的年金」つくりの方法のひとつとして「個人年金保険」があります。

個人年金保険とは

個人年金保険とは、老後の生活資金の積立を目的とした保険で、60歳や65歳といった一定の年齢まで保険料という形でお金を積み立て、その後は積立金をもとに年金をもらう、というしくみの保険です。

公的年金制度で不足する部分をカバーする目的で加入するのが一般的です。

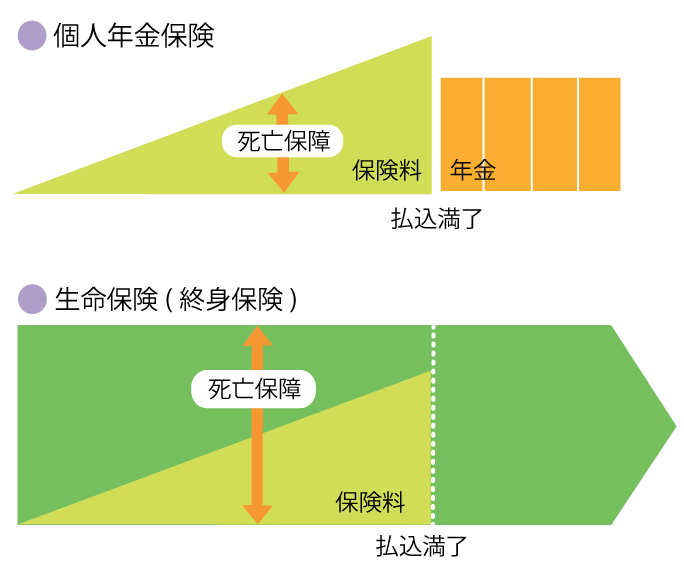

個人年金保険のしくみ

個人年金保険は、保険料払込期間に年金原資を積み立て、年金受取期間になると所定の年金受取が開始します。

保険料払込期間中に死亡した場合は、既払込保険料相当額が遺族に支払われます。

死亡時の保障よりも積立の機能を重視した保険と言えます。

個人年金保険のイメージ

個人年金保険のメリット

(1)確実な積み立て

個人年金保険は保険ですので、保険料は毎月自動引き落としかクレジットカードですので、確実に積み立てをすることができます。

ただ、普通預金と違い、簡単に引き出すことができません。

(2)銀行の普通預金よりも高い運用利率

現在の銀行の普通預金はほとんど利息が付きません。

個人年金保険は普通預金よりは高い利率で運用されるので、年金原資を効果的に増やすことが期待できます。

(3)税金上の優遇がある

個人年金保険の保険料は個人年金保険料控除の対象となり、一定額が所得から控除できます。会社員であれば年末調整で、自営業者であれば確定申告で税金の還付を受けることができます。

個人年金保険のデメリット

(1)途中解約リスク

途中で解約すると支払った保険料よりも少ない額しか受け取れない。

定額個人年金保険は、解約しなければ元本割れすることはなく、契約時に決められた額の年金を受け取る事ができますが、保険料払込期間中に解約した場合、基本的に支払った保険料よりも少ない額の解約返戻金しか受け取ることができません。

(2)確定型の個人年金保険の場合インフレに弱い

将来受取れる年金が決まっている場合、将来インフレ(物価上昇)になると、年金の価値が目減りすることになります。

(3)保険会社の破たんリスク

保険会社が万一破たんをした場合、将来受取れるはずの年金が減らされてしまう可能性があります。

生命保険契約者保護機構によって、保険の契約自体は保護されますが、積立金が全額保護されるわけではありません。

生命保険(終身保険)との違いは?

個人年金保険は「貯蓄性のある生命保険」といえますが、実は保障の確保という観点では、一般の生命保険と大きな違いがあります。

具体的に言うと、個人年金保険と一般の生命保険(例えば終身保険)は下記の図のように死亡保障の大きさが全く違います。

個人年金保険と終身保険の死亡保障の違い

個人年金保険は支払った保険料相当額が受け取れるだけ

個人年金保険は、保険料払込期間中に被保険者が死亡した場合、今までに支払った保険料相当額が受け取れるだけです。

ですから、個人年金保険は基本的には将来年金を受取るための積立という事になります。

生命保険(終身保険)は支払う保険料よりも大きな死亡保障

生命保険(終身保険)は、被保険者が死亡した時に死亡保険金を受け取る事ができます。

支払う保険料よりも大きな保障を受けることができます。