学資保険、金融商品としての『安全性』『収益性』『流動性』はどうか?

(最終更新日:2020年03月25日)

「教育費の準備=学資保険」と考えがちですが、教育費の準備は学資保険にしかできないわけではありません。

預貯金や投資商品などの方法もあります。

数ある方法の中で、学資保険は本当にあなたに合っている方法なのでしょうか?

まずここでは、金融商品としての学資保険がどのような特徴があるかを見ていきましょう。

目次

学資保険とは?

学資保険とは、子どもの学資金(教育資金)を準備するための貯蓄型の保険のことです。

毎月決まった額の保険料を払うことで、子どもの成長に合わせた進学準備金や満期学資金を受け取ることができます。

さらに、突然の事故などにより親(契約者)が亡くなった場合は、それ以降の保険料の払込が免除となり、保障がそのまま継続され、学資金を受け取ることができます。

学資保険の2つの機能

学資保険には2つの機能があります。

(1)貯蓄の機能

保険なので(多くは毎月)保険料を払うことにより、計画的な教育資金の積み立てができます

学資保険の保険料と学資金のイメージ

(2)保障の機能

契約者(親)に万が一の事があった時も学資金を確保できます

学資保険のイメージ

このように、学資保険は「貯蓄」と万が一の「保障」の両方の機能を兼ね備えた保険で、教育資金の積み立てを計画的かつ安全に行うために有効な手段です。

金融商品の3つの基準

次に学資保険を金融商品としてどうなのか、見ていきましょう。

金融商品の特徴は、『安全性』『収益性』『流動性』の3つの基準のバランスで決まります。

安全性:元本が保証されているか

収益性:より高い収益が期待できるか

流動性:現金が必要となったときにすぐに現金にできるか

願わくば、元本割れせず(安全性が高い)、たくさんの収益が得られ(収益性が高い)、いつでも自由に換金できる(流動性が高い)商品がいいということですね。

とはいえ、これらをすべて兼ね備えた万能な金融商品は存在しません。

では学資保険の3つの基準はどうなっているのでしょうか。

学資保険の安全性

学資保険は、満期まで継続すれば、元本割れすることなく、満期学資金が受け取れます。

しかも利率が固定なので、市場の金利が変動しても契約時に決めた満期学資金が保障されます。

ただし、以下の場合は元本割れする可能性があります。

途中解約した場合

解約返戻金は払い込んだ保険料の合計額より少ない金額(例えば7割ほど)しか戻って来ません。

特に契約後短期間で解約した場合、解約払戻金は全くないか、あってもごくわずかになってしまいます。

医療保障や育英年金といったオプションの保障がセットになっている場合

保険料のうち、積み立てではなく、保障部分に充当される割合が高くなりますので、元本割れする可能性があります。

保険会社が破たんした場合

保険会社が破たんした場合、生命保険契約者保護機構による補償があり、積み立てた保険料がゼロになるわけではありませんが、減額になる可能性はあります。

学資保険の収益性

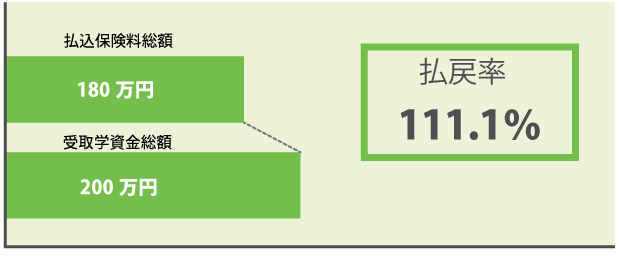

学資保険の収益性をみる指標は返戻率です。

返戻率とは、受け取る学資金総額に対しての保険料支払い総額の割合のことを言います。

返戻率=学資金総額÷保険料支払い総額×100

返戻率は商品によって異なり、一般的に105~110%で、高いものだと120%を超える商品もあります。

<例 返戻率110% 月額保険料1万円 期間18年 の場合>

保険料支払い総額:月額保険料1万円×12か月×18年=216万円

学資金総額:216万×110%=237.6万

となり、21.6万円多く受け取れることになります。

110%〜120%という返戻率は預貯金の金利(普通預金金利0.001%※2020年3月現在)に比べると高いと言えるでしょう。

学資保険の流動性

学資保険の流動性は低く、基本的には満期時にしかお金を受け取れません。

途中解約すれば解約返戻金を受け取ることができますが、払い込んだ保険料総額よりも少なくなってしまいます。

また、解約手続きにもある程度の日数がかかります。

学資保険は収益性において一定のメリットがありますが、中途解約による元本割れのリスクや流動性が低いというデメリットがあります。