【教育資金準備】学資保険・預貯金・投資信託を3ポイントで比較!

(最終更新日:2020年03月25日)

金融商品には預貯金、保険、債券、株式、投資信託など様々な商品があります。

ここでは、学資保険・預貯金・投資信託の3つの商品を『安全性』『収益性』『流動性』で比較しながらみていきましょう。

目次

学資保険とは?

学資保険とは、子どもの学資金(教育資金)を準備するための貯蓄型の保険のことです。

毎月決まった額の保険料を払うことで、子どもの成長に合わせた進学準備金や満期学資金を受け取ることができます。

さらに、突然の事故などにより親(契約者)が亡くなった場合は、それ以降の保険料の払込が免除となり、保障がそのまま継続され、学資金を受け取ることができます。

学資保険の2つの機能

学資保険には2つの機能があります。

(1)貯蓄の機能

保険なので(多くは毎月)保険料を払うことにより、計画的な教育資金の積み立てができます

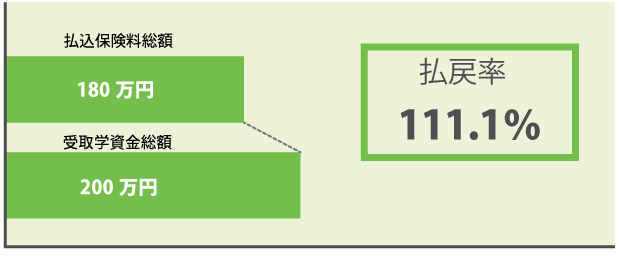

学資保険の保険料と学資金のイメージ

(2)保障の機能

契約者(親)に万が一の事があった時も学資金を確保できます

学資保険のイメージ

このように、学資保険は「貯蓄」と万が一の「保障」の両方の機能を兼ね備えた保険で、教育資金の積み立てを計画的かつ安全に行うために有効な手段です。

学資保険とその他の金融商品の比較表

| 安全性 | 収益性 | 流動性 | |

|---|---|---|---|

| 学資保険 | △ 途中解約リスク | 〇 105%~110% | △ 基本は満期時まで引き出せない |

| 預貯金 | 〇 元本保証 | △ 低金利下では小さい | 〇 いつでも引き出せる |

| 投資信託 | △ 相場変動リスク | 〇 運用によっては大きい収益 | △ 商品による |

安全性

学資保険

学資保険は、満期まで継続すれば、元本割れすることなく、満期学資金が受け取れます。

ただし、途中解約の場合は元本割れをしてしまいます。

また、保険会社の破たんにより積立金が減額されるリスクもあります。

預貯金

預貯金は元本保証があります。

銀行にも破綻する可能性がありますが、『預金保険制度』に基づいて元本1,000万円までと破綻日までの利息等が保護される仕組みになっています。

投資信託

投資信託は、元本保証はありません。

投資信託はリスクをとってリターンを求めるものですから、相場の変動により元本割れする危険性はあります。

収益性

学資保険

学資保険の収益性をみる指標は返戻率(受け取る学資金総額に対しての保険料支払い総額の割合)です。

学資保険の返戻率は一般的に105~110%で、高いものだと120%を超える商品もあります。

預貯金

年利0.02% 月1万円×18年間の運用 を前提とした場合

元本:1万円×12か月×18年=216万円

元利合計額:216.4万円(税引き前)

となり、学資保険の返戻率でいうと100.18%となります。

今の低金利が続くと仮定すると大きく増やすのは難しいようです。

投資信託

投資信託は、銘柄や相場によっては学資保険の返戻率よりも大きな収益を得る可能性はあります。

中には1年の利回りが数十%になる商品もあります。

流動性

学資保険

学資保険の流動性は低く、基本的には満期時にしかお金を受け取れません。

途中解約すれば解約返戻金を受け取ることができますが、元本割れをしてしまいます。

また、解約手続きにもある程度の日数がかかります。

預貯金

預貯金はいつでも自由に引き出すことができます。

今回の3つの商品の中では、最も流動性の高い金融商品です。

投資信託

投資信託は商品によりさまざまです。即日換金できるものもあれば、受取まで一定期間かかるものもあります。

一般的に、収益性の低いものは流動性が高い傾向があります。

・学資保険は、流動性は低いですが、満期まで無理なく払えるプランにし途中解約リスクを回避すれば、

預貯金よりも大きな学資金を、投資信託よりも確実に準備することができます。

・学資保険の特徴を理解したうえで、家計のバランスを考えながら加入するとよいでしょう。