【学資保険の質問】教育資金の積立にNISAはおすすめですか?

(最終更新日:2020年03月25日)

NISAとは

NISA(少額投資非課税制度)とは、2014年1月から始まった個人向けの税制優遇制度です。

NISA専用の口座で行う投資は「毎年100万円まで」の非課税投資枠が設定され、投資金額100万円分までの株式投資や投資信託にかかる値上がり益や配当金(分配金)が非課税となります。

NISAの概要(2015年1月現在)

| 非課税対象 | 株や投資信託の値上がり益や配当金(分配金) |

|---|---|

| 非課税投資枠 | 毎年100万円まで (翌年への繰り越し不可) (売却しても非課税枠の再利用は不可) |

| 期間 | 5年間 |

| 投資総額 | 最大500万円まで(100万×5年) |

| 制度継続期間 | 2014年~2023年の10年間 (毎年100万円ずつの非課税枠の設定が可能) |

| NISA口座資格者 | 20歳以上 |

非課税で運用できるのは5年間までですが、終了後はさらなる非課税枠に移すこともでき(ロールオーバーと言います)、NISAの口座開設が終了する2023年まで最長10年間の利用が可能です。

学資保険とは?

学資保険とは、子どもの学資金(教育資金)を準備するための貯蓄型の保険のことです。

毎月決まった額の保険料を払うことで、子どもの成長に合わせた進学準備金や満期学資金を受け取ることができます。

さらに、突然の事故などにより親(契約者)が亡くなった場合は、それ以降の保険料の払込が免除となり、保障がそのまま継続され、学資金を受け取ることができます。

学資保険の2つの機能

学資保険には2つの機能があります。

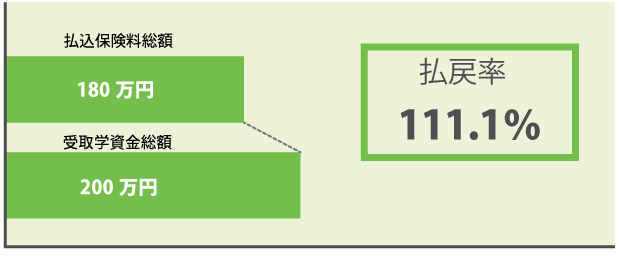

(1)貯蓄の機能

保険なので(多くは毎月)保険料を払うことにより、計画的な教育資金の積み立てができます

学資保険の保険料と学資金のイメージ

(2)保障の機能

契約者(親)に万が一の事があった時も学資金を確保できます

学資保険のイメージ

このように、学資保険は「貯蓄」と万が一の「保障」の両方の機能を兼ね備えた保険で、教育資金の積み立てを計画的かつ安全に行うために有効な手段です。

学資保険とNISAの比較

学資保険とNISAを比較してみましょう。

| 学資保険 | NISA | |

|---|---|---|

| 安全性 (元本割れリスク) | 途中解約リスク | 相場変動リスク |

| 収益性 | 105%~110% 満期まで継続すれば 確実に受け取れる | 不確実 運用によっては大きい収益 元本割れもありうる |

| 流動性 | 基本は満期時まで引き出せない | 商品による 即日換金できるものもあれば、 受取まで一定期間かかるものもある |

| インフレ対応 | インフレに弱い | インフレに対応しやすい |

| 親の保障 | あり | なし |

結論から言いますと、学資保険の方がよいでしょう。

学資保険もNISAも元本割れのリスクはあります。

流動性やインフレ対応においては一長一短があるといったところでしょう。

ここで、本来の目的である教育資金の積み立てについて考えてみましょう。

教育資金は支出する期限が決まっています。

マイホームや車の購入資金であれば状況に応じて予定の変更(先延ばし)が可能ですが、例えば子どもの大学の入学金などはその時が来れば待ったなしです。

その資金の性格上、「収益性の確実さ」と「親の保障」が重要になります。

親心としては、わが子が希望する教育を受けるために、確実に学資金を準備したいものです。

たとえ「親に万が一のことがあったとしても学資金を確保できる」というのは保険にしかない機能ですので、学資保険の方が安心感はあると思います。