【医療費控除】対象になる費用とならない費用の違いとは?

(最終更新日:2024年03月15日)

目次

本記事のまとめ

1年間にかかった医療費の一部を所得から控除することで所得税の軽減ができる「医療費控除」。

医療費の中でも、医療費控除の対象になる費用とならない費用がありますので、対象となる費用をきちんと把握して、税金の軽減を活用しましょう。

入院(さらに手術、通院)となると大きな費用がかかる傾向がありますが、それをカバーするのが医療保険です。

保険相談サロンFLPでは、複数保険会社の医療保険を無料で比較/見積もり/相談が可能です。保険選びをスムーズに進めるために、当社に相談してみてはいかがでしょうか。

医療費控除とは

その年の1月1日から12月31日までの間に自己又は自己と生計を一にする配偶者やその他の親族のために医療費等の実質負担額が年間10万円(所得金額が200万円未満の人は「所得金額×5%」の額)を超えるときは、その超えた金額をその年の所得から差し引くことができ、税金を減らす効果があります。

これを医療費控除といいます。

控除できる金額の上限は200万円です。

参考:国税庁HP「No.1120 医療費を支払ったとき(医療費控除)」

医療費控除の金額

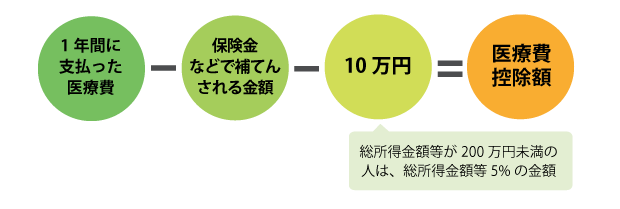

医療費控除の金額は下記の計算式で計算します。

1年間に実際に支払った医療費の合計額–保険金などで補てんされる金額–10万円=医療費控除額

保険金などで補てんされる金額とは

医療費控除の計算において、保険金や給付金などで補てんされた場合はその金額を医療費から差し引かなければいけません。

保険金などで補てんされる金額は、具体的には以下のものが該当します。

•高額療養費、出産一時金など健康保険から支給されるもの

•医療保険など保険会社からの給付金

•損害賠償金、補てんを目的として行われたもの

保険相談サロンFLPでは、入院などの場合に保険金を受け取れる「医療保険」について、複数保険会社の商品を比較/見積もり/相談が可能です。保険選びをスムーズに進めるために、当社に相談してみてはいかがでしょうか。

医療費控除の対象となる費用とは

医療費控除の対象となるのは治療目的の費用です。

治療費や入院費、入院や通院のための交通費、治療または療養に必要な医薬品の購入の費用などがあたります。

一方、医療費控除の対象とならないものは主に美容や予防、健康増進目的のものになります。

美容整形等の費用や体の異常がない場合の定期検診費用、疲労回復・健康増進・病気予防などのために購入した医薬などがあたります。

ただし、医師が治療目的と認められたものについては医療費控除が認められることがあります。

医療費控除の対象となる費用の具体例

下記が医療費控除の対象となる医療費の例です。

<治療>

•医師または歯科医師による診療または治療の費用

•治療のためのあん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術の費用

•保健師、看護師、准看護師または特に依頼した人による療養上の世話にかかる費用

<治療に伴い購入するもの>

•治療または療養に必要な医薬品の購入の費用

•病気やケガの治療のために、病院等に行かず、薬局で購入した医薬品

•治療のために必要な松葉杖やコルセット、義歯等の費用

<検査>

•疾病が発見された場合の定期検診や人間ドックの費用

<入院>

•療養上必要な差額ベッド代

•入院時に提供される食事代

<妊娠・出産>

•妊娠中の定期検診・出産費用

•助産師による分娩の介助料

•流産した場合の手術費・入院費・通院費

•母体保護法に基づく理由で妊娠中絶した場合の手術費用

<歯科>

•虫歯の治療費・金歯・銀歯・入れ歯の費用

•治療としての歯列矯正

<その他>

•入院、通院のための交通費(公共交通機関の場合領収書不要、病状等でやむを得ない場合のタクシー代)

いかがでしょうか。思ったよりも多くのものが医療費控除の対象と感じられるかもしれません。

ただ、医療費控除の制度があるとはいえ、一旦は負担しなければなりません。

また、上記例の中には、入院に伴う費用も数多くあることがわかります。

医療費控除の対象にならない費用

医療費控除の対象とならないものは主に美容目的や予防、健康増進のものになります。下記が医療費控除の対象とならない費用の例です。

<治療目的でない費用>

•美容整形等の費用

•治療目的でないあん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術の費用

•疲労回復・健康増進・病気予防などのために購入した医薬品

•メガネ・コンタクトレンズの購入代金

<検査>

•体の異常がない場合の定期検診や人間ドック費用

•予防注射の費用

<入院>

•医師の指示によらない差額ベッド代

•入院時のパジャマや洗面用具などの日用品の費用

<妊娠・出産>

•出産のために実家に帰る交通費

•カルチャーセンターでの無痛分娩の受講料

•母体保護法によらない妊娠中絶のための手術費

<歯科>

•美容のための歯列矯正費用

•歯石除去のための費用

<その他>

•自家用車で通院した場合のガソリン代、駐車場代

•親族に支払う付添料

•医師等の謝礼

•会社や保険会社に提出する診断書代

•未払いの医療費

ただし、医師が治療目的と認められたものについては医療費控除が認められることがあります。

確定申告での医療費控除のポイント

医療費控除は確定申告をしなければ還付を受けることができません。

確定申告で医療費控除を受ける際には3つのポイントがあります。

医療費控除は自分だけではなく家族の支払いも対象となる

医療費控除は会社員本人だけが支払った分だけではありません。自己又は自己と生計を一にする配偶者やその他の親族(両親や子供など)のために支払った医療費も含みます。

家族がたくさんいる人は1年間で医療費控除の該当する支払いが多くなるので是非、領収書は取っておきましょう。

5年まで遡って申告できる

医療費控除は仮に申告をし忘れても5年間は遡って申告することができます。

.

家族の中で1番収入が多い人が申告をする

所得税は所得が高い人ほど税率が高くなるので所得の高い人がまとめて申告したほうが有利になる場合があります。

保険相談サロンFLPでは、複数保険会社の医療保険を無料で比較/見積もり/相談が可能です。保険選びをスムーズに進めるために、当社に相談してみてはいかがでしょうか。

参考:入院給付金や手術給付金は非課税

病気やケガをして、治療のために入院や手術をした場合、加入している医療保険の給付金支払い事由に該当していれば、給付金を受け取ることができます。

この場合、給付金を受け取ったことで、税金を払わないといけないのでしょうか?

結論からいうと、受け取った入院給付金等は基本的に非課税扱いとなり、確定申告の必要もありません。

入院給付金や手術給付金は、その受取人が「被保険者」か「被保険者の妻」、または「被保険者の直系血族または生計を一にするその他の親族」で、所得税法施行令第30条第1号に掲げる「身体の傷害に基因して支払われるもの」に該当するものであれば、非課税として扱ってよいこと(税金を払う必要なし)になっています。