消費者金融おすすめ24選!2025年最新の人気の借入先一覧

急な出費で手元にまとまったお金がないときや、給料日までの生活費が足りないとき、手軽に借りられる消費者金融はありがたい存在です。

しかし、消費者金融の業者は数が多く、どこを選べば良いのかわからなくなっていませんか?

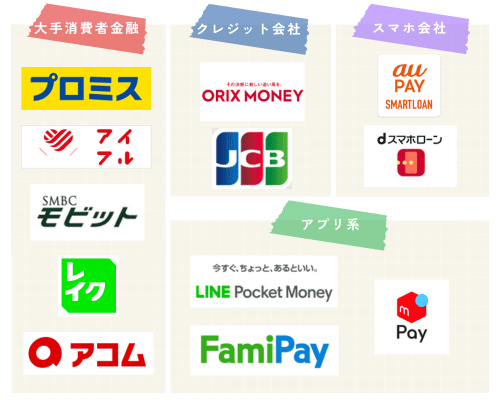

テレビCMなどでよく見かける大手の会社から中小の消費者金融、さらに最近はWEBで簡単に手続きできる貸金業者も多くあり、選択肢は様々です。

そこで、このページでは消費者金融の利用を検討している人に向けて、業者の選び方やおすすめの借入先を一覧にして紹介します。

正しい選び方や業者ごとの特徴を知り、あなたのニーズに合った最適な消費者金融に申し込みましょう。

消費者金融おすすめ2025年最新!大手から中小まで24社を一覧で比較

消費者金融には様々な会社がありますが、初めて利用する人や2~3社目の人は知名度が高く取引実績が豊富な大手の業者を利用するようにしましょう。

現在では出資法や利息制限法が定められているため、法外な金利を要求されるような消費者金融はほとんどありません。

しかし、中小規模の消費者金融の中には今でも国の認可を受けずに営業している危険な業者が残っているのも事実です。

その点、銀行や大手企業のグループ会社であることが多い大手の業者にはそういったリスクはなく、安心して借入を行うことができます。

消費者金融の中でも特に大きな知名度を誇るのが、以下の5社です。

| 消費者金融名 | 融資時間 | 新規成約率 | WEB完結 | 金利(実質年率) | 無利息期間 |

|---|---|---|---|---|---|

| プロミス | 最短3分 | 42.3%※1 | 可能 | 4.5%~17.8% | 初めての利用なら30日間無利息 |

| アイフル | 最短18分※2 | 40.3%※3 | 可能 | 3.0%~18.0% | 初めての利用なら30日間無利息 |

| アコム | 最短20分※4 | 39.9%※5 | 可能 | 3.0%~18.0% | 初めての利用なら30日間無利息 |

| SMBCモビット | 最短15分※6 | 非公表 | 可能 | 3.0%~18.0% | なし |

| レイク | 最短25分 | 非公開 | 可能 | 4.5%~18.0% | 60日間、365日間のいずれか |

これらの業者は即日融資が可能で、その他にもサービスやサポートが充実しているため、初めて消費者金融を利用する人にもおすすめのカードローンです。

注釈

※1 SMBCコンシューマーファイナンス月次営業指標を参照

※2 申込状況によってはご希望に添いかねます。

※3 アイフル月次データを参照

※4 お申込時間や審査によりご希望に添えない場合がございます。

※5 アコムマンスリーレポートを参照

※6 お申込み時間や審査によりご希望に添えない場合がございます。

上記の消費者金融は、当サイトが独自に定めた以下の評価基準に沿って総合的に判断し、作成しています。

- 高い知名度があり、取引実績も多く信用できる業者か

- 即日融資が可能で、融資までのスピードが速いか

- 明瞭な金利設定で利息の負担を減らすことができるか

- 融資限度額が十分にあり、希望金額の借入が可能か

- 郵送物や電話による在籍確認がなくバレにくいか

- 新規成約率が高く、新規の借入を成功させやすいか

- 無利息期間などお得に利用できるサービスがあるか

※当記事で紹介されている貸金業者は、国の定める法律で金融庁の管轄である貸金業法、財務省が所管する出資法、法務省が所管する利息制限法に則り営業している正規の貸金業者です。法外な利率を提示されることはありませんのでご安心ください。

プロミスは上限金利が低く24時間いつでも申込みが可能

プロミスの詳細はこちら

プロミスは大手消費者金融のひとつ。ほかの大手消費者金融と比べると、上限金利が低いのが特徴です。

当日中の借入にも対応しており、審査は最短3分※で完了するという早さです。スマホアプリを使って借入や返済もできるので、カードレスで便利に利用できるのもポイントです。

また、プロミスでは審査時の勤務先への電話が原則実施されません。実際、98%の方が電話による在籍確認なしで審査が完了しているとのこと。

郵送物や電話確認を避けたい人には、プロミスはおすすめの消費者金融です。

| 当日中の借入 | 可能(審査は最短3分で完了) |

|---|---|

| 審査完了までの時間 | 最短3分※ |

| WEB完結(郵送物なし) | 可能(WEB申込、カードレスの場合) |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則なし |

| 借入限度額 | 500万円まで |

| 金利(実質年率) | 4.5%~17.8% |

| 無利息期間 | 30日間 |

※ お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの詳細はこちら

アイフルは審査時間が短くスピーディに借りられる

アイフルの1秒診断はこちら

CMなどでもよく目にするアイフルは、抜群の知名度を誇る大手の消費者金融です。

アイフルは審査にかかる時間が短く、即日融資はもちろんのこと、最短18分※1で融資が可能です。審査・融資の早さは大手ならではの魅力と言えます。

また、WEB申込でカードレスを選べば自宅への郵送物もなく、申込から本人確認、借入完了まで、アイフルでは全てWEBで完結します。

さらに、はじめての借入なら30日間の無利息期間もあるので、少額の借入や短期で返済予定の人はとてもお得に利用することができます。

| 当日中の借入 | 可能(最短18分で融資)※1 |

|---|---|

| 審査完了までの時間 | 融資まで最短18分※1 |

| WEB完結(郵送物なし) | 可能(WEB申込、カードレスの場合) |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則なし |

| 借入限度額 | 1万円~800万円※2 |

| 金利(実質年率) | 3.0%~18.0%※3 |

| 無利息期間 | 30日間 |

※1 お申込み時間や審査状況によりご希望にそえない場合があります

※2 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※3 貸付条件の詳細はリンク先の公式HPをご確認ください。

アイフルの1秒診断はこちら

アコムは最短当日中に借りられ新規の申込数が最も多い

アコムの融資3秒診断はこちら

アコムは新規の申込数が最も多く、安心感が魅力の大手消費者金融で、初心者でも借りやすく、返済しやすいローンを提供しています。

即日融資に対応しているだけでなく、最短20分※1で融資してもらえるスピーディさもメリットだと言えるでしょう。

また、カードレスを選べば自宅への郵送物もなく、スマホアプリだけで手続きが完結する利便性の高さもアコムが人気の理由の1つです。

初めて消費者金融を利用する人で、融資の手続きに不安がある人はアコムを選ぶことをおすすめします。

| 当日中の借入 | 可能(最短20分)※1 |

|---|---|

| 審査完了までの時間 | 融資まで最短20分で可能※1 |

| WEB完結(郵送物なし) | 可能(WEB申込、カードレスの場合) |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則、在籍確認なし※2 |

| 借入限度額 | 1万円~800万円 |

| 金利(実質年率) | 3.0%~18.0% |

| 無利息期間 | 30日間 |

※1お申込時間や審査によりご希望に添えない場合がございます。

※2電話での確認はせずに書面やご申告内容での確認を実施

アコムの融資3秒診断はこちら

SMBCモビットは周囲にバレずにWEB完結が可能

SMBCモビットの詳細はこちら

※10秒簡易審査後、続けて本審査まで進めるとスムーズに手続きができます。

SMBCモビットは大手消費者金融のひとつで、WEB完結にも対応しているため、周囲にバレずに借入が可能です。

WEB完結とは、郵送や電話などを使うことなくWEBだけで手続きが完結することを指します。

SMBCモビットを含む大手の消費者金融ではカードレスを選択できるところが多く、スマホアプリやインターネット上から簡単に借入や返済を行うことができます。

審査にかかる時間も簡易審査で最短10秒で、即日融資に対応しているため、急いで借りたい人も安心です。

| 当日中の借入 | 可能 |

|---|---|

| 審査完了までの時間 | 最短10秒(簡易審査) |

| WEB完結(郵送物なし) | 可能(WEB申込、カードレスの場合) |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則なし |

| 借入限度額 | 800万円まで |

| 金利(実質年率) | 3.0%~18.0% |

| 無利息期間 | なし |

SMBCモビットの詳細はこちら

※10秒簡易審査後、続けて本審査まで進めるとスムーズに手続きができます。

レイクの無利息期間を活用すればお得に借入ができる

レイクの最短15秒審査はこちら

大手消費者金融のひとつであるレイクは、無利息期間の充実度が魅力です。

- 契約額が50万円未満なら60日間無利息

- 契約額が50万円以上で、契約後59日以内に収入証明書類の提出とレイクでの登録が完了なら365日間無利息

※無利息期間の適用は初めての方、WEB申込みの方に限られます

※365日間無利息の適用には収入証明書の提出が必要です

他の大手消費者金融では30日間の無利息期間を設けているところが多いですが、レイクでWEB申込をすれば契約額が50万円までなら60日間無利息になります。

さらに、契約額が50万円以上の場合、契約後59日以内に収入証明書類の提出とレイクでの登録が完了すれば、365日間無利息が適用されるという驚きのサービスもあります。

365日間無利息が適用されれば、1年以内に完済してしまえば利息が無料で利用できるわけですから、とてもお得です。

審査にかかる時間は最短15秒、借入までWebで最短25分と、急いでいるときにすぐ借りられるのも魅力の消費者金融だと言えるでしょう。

| 当日中の借入 | 可能(Webで最短25分)※1 |

|---|---|

| 審査完了までの時間 | 最短15秒 |

| WEB完結(郵送物なし) | 可能(WEB申込、カードレスの場合) |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則なし※2 |

| 借入限度額 | 1万円~500万円 |

| 金利(実質年率) | 4.5%~18.0% |

| 無利息期間 | 60日間、365日間のいずれか |

レイクの最短15秒審査はこちら

注釈

※1) 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2) 審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。

貸付条件はこちら

レイクの無利息期間の注意点

※初回契約日の翌日から無利息が適用されます

※無利息期間経過後は通常金利が適用されます

※他の無利息商品との併用はできません

【365日間無利息】の条件

※レイクでの契約が初めての方

※Webでお申込み・ご契約を完了した方

※ご契約額が50万円以上の方

※ご契約後59日以内に収入証明書類の提出とレイクでの登録が完了した方

【60日間無利息】の条件

※レイクでの契約が初めての方

※Webでお申込み・ご契約を完了した方

※ご契約額が50万円未満の方

VIPローンカードはカードレスで借りられて利便性が高い

VIPローンカードは、ドコモファイナンスが提供するカードローン・キャッシングサービスです。

大手消費者金融と同様、即日借入に対応し、WEB完結、カードレスで借入ができます。

借入まで最短60分と早く、また、カードレスタイプを選択するとスマホアプリを使って借入・返済もできてとても便利です。

ドコモファイナンスは、旧オリックスクレジット社がドコモグループに入り、2025年4月にリスタートした貸金業者です。

サービス開始記念として、dポイントが貰えるキャンペーンも行っているので、ぜひチェックしてみてください。

| 当日中の借入 | 可能(最短60分) |

|---|---|

| 審査完了までの時間 | 借入まで最短60分 |

| WEB完結(郵送物なし) | 可能(WEB申込み、カードレスの場合) |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 10万円~800万円 |

| 金利(実質年率) | 1.5%~17.8% |

| 無利息期間 | なし |

LINEポケットマネーは最大30日間の利息キャッシュバックがある

LINEポケットマネーは、メッセージアプリLINEのグループサービス。

LINEのアプリから手続きが完了するので、使い慣れたアプリが使えて簡単に申し込めます。

大手消費者金融と同様、最大30日間の無利息サービスを実施していますが、あとからキャッシュバックという形でのサービスという点には注意が必要です。

なお、LINEポケットマネーはLINEの利用状況等から総合的に審査されます。

独自の審査基準を設けているため、他社で審査に落ちた場合でも、LINEポケットマネーであれば借りられるかもしれません。

| 当日中の借入 | 最短即日(混雑時は1週間以上) |

|---|---|

| 審査完了までの時間 | 最短即日(混雑時は1週間以上) |

| WEB完結(郵送物なし) | 可能 |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 3万円~300万円 |

| 金利(実質年率) | 3.0~18.0% |

| 無利息期間 | 30日間分の利息をキャッシュバック |

au PAYスマートローンはau IDを持っていれば申し込みが簡単

au PAYスマートローンはauグループのキャッシングサービス。au IDがあればスムーズに申込みができますが、auユーザーでなくても申込みは可能です。

即日融資やカードレス(WEB完結)に対応しており、大手消費者金融と比べても遜色ないレベルに充実しています。

ただし借入限度額は低めで、1万円~100万円となっています。

auグループのサービスなので、au PAY残高にチャージできたり、auポイントが貯まったりといった特典があります。

auグループのサービスを利用している人には特におすすめの消費者金融です。

| 当日中の借入 | 可能(審査は最短30分) |

|---|---|

| 審査完了までの時間 | 最短30分 |

| WEB完結(郵送物なし) | 可能 |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 1万円~100万円 |

| 金利(実質年率) | 2.9%~18.0% |

| 無利息期間 | なし |

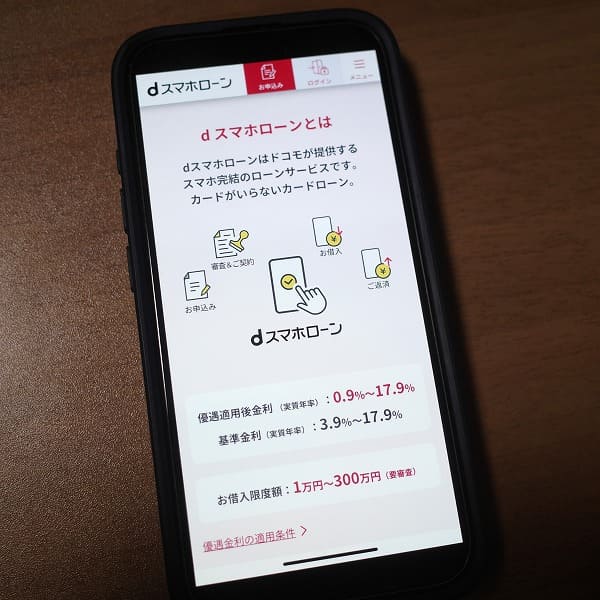

dスマホローンはドコモユーザーに対して金利優遇がある

dスマホローンは、ドコモグループの消費者金融で、ドコモユーザーなら金利優遇も受けられます。

ドコモの携帯ユーザーでなくても申込みは可能ですが、dアカウントの作成が必要となります。

ドコモ系のサービスを利用している人には最大3.0%の金利優遇があるので、ドコモユーザーの方には特におすすめのサービスです。

また、借入限度額は最低1万円からとなっていますが、d払い残高へのチャージは1,000円から可能。「ちょっとお金が足りない」というときにも利用しやすくなっています。

大手消費者金融と同様、即日融資やWEB完結(カードレス)にも対応しており、借入・返済ともに便利に使えるのが魅力です。

| 当日中の借入 | 最短即日 |

|---|---|

| 審査完了までの時間 | 最短即日 |

| WEB完結(郵送物なし) | 可能 |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 1万円~300万円 |

| 金利(実質年率) | 3.9%~17.9% |

| 無利息期間 | なし |

ファミペイローンは銀行と全国のファミリーマートで返済が可能

ファミペイローンは、ファミリーマートグループのキャッシングサービスです。アプリで申込みが可能で、全国のファミリーマートで返済もできます。

無利息期間が60日と長いのでとてもお得で、ファミペイボーナスとして還元される仕組みになっています。

ファミペイ残高へのチャージという形で借入することもでき、その場合は1,000円からと少額でも利用できるのが便利です。

カードレス・WEB完結で申し込めて最短即日で借りられるので、お急ぎの方にも対応できるのではないでしょうか。

| 当日中の借入 | 最短即日 |

|---|---|

| 審査完了までの時間 | 最短即日 |

| WEB完結(郵送物なし) | 可能 |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 1万円~300万円 |

| 金利(実質年率) | 0.8%~18.0% |

| 無利息期間 | 60日間(ファミペイボーナス還元) |

メルペイスマートマネーはメルカリの販売実績で金利や借入金額が決まる

メルペイスマートマネーは、メルカリが提供する電子マネー「メルペイ」の系列のキャッシングサービスです。

メルペイスマートマネーの最大の特徴は、メルカリの販売実績も審査基準になること。

メルカリを販売側でよく利用している人であれば、有利な条件で借りられる可能性が高くなります。

借入時にはメルペイ残高にチャージという形になりますが、銀行口座への出金も可能。最大1か月分の利息がメルペイポイントとして還元されます。

普段からメルカリやメルペイを利用している人には特に使いやすくおすすめのキャッシングサービスです。

| 当日中の借入 | 最短即日 |

|---|---|

| 審査完了までの時間 | 最短即日 |

| WEB完結(郵送物なし) | 可能 |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則なし |

| 借入限度額 | 最大40万円 |

| 金利(実質年率) | 3.0%〜15.0% |

| 無利息期間 | 1か月分が実質無料(ポイント還元) |

JCBカードローンFAITHは上限金利は銀行の金利を下回る

JCBカードローンFAITHは、JCBグループのキャッシングサービスで、上限金利が低いのが特徴。

通常、消費者金融の金利は大手でも上限18.0%程度です。しかしJCBカードローンFAITHは上限が12.50%とかなり低く抑えられています。

借入金額が大きいほど利息の負担も大きくなるので、借入希望額が大きい人には特にメリットが大きいと言えるでしょう。

ただし、JCBカードローンFAITHはカードレスやWEB完結には対応しておらず、専用カードが郵送で届く点には注意が必要です。

専用カードは契約完了から3営業日後に届きますが、お急ぎの場合は銀行口座への振込という形でも借入可能なので、必要であれば手続きしましょう。

| 当日中の借入 | 最短即日 |

|---|---|

| 審査完了までの時間 | 最短即日 |

| WEB完結(郵送物なし) | 不可(カードが郵送で届く) |

| カードレス | 不可 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 最大500万円(キャッシング1回払いは5万円) |

| 金利(実質年率) | 4.40%~12.50%(キャッシング1回払いは5.00%) |

| 無利息期間 | 最大2.5か月分 |

大手に落ちたら検討したい中小消費者金融おすすめ12選

消費者金融には中小規模の業者もたくさんありますが、大手と比べると聞き慣れない名前も多く、安全なのかどうか分からないこともあるかもしれません。

そこで、ここでは大手の審査に落ちたときに検討したい中小消費者金融の中から、おすすめの業者を一覧にして紹介していきます。

セントラルはWEBから即日借入も可能

セントラルは、中小の消費者金融の中でも老舗で、創業50年の歴史があります。

WEB完結ではありませんが、借入自体はWEBのみで可能。最短即日で審査が完了し、当日中に振込にてお金を借りることができます。

セントラルはカードレスには対応しておらず、専用カードが発行され、郵送もしくは店舗にて受け取ることになります。

店舗は出店しているエリアが限られていますが、もしお近くにセントラルの店舗があれば、店頭で契約することもできます。

| 当日中の借入 | 可能 |

|---|---|

| 審査完了までの時間 | 最短即日 |

| WEB完結(郵送物なし) | 不可(カードの受取は郵送or店舗) |

| カードレス | 不可 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 1万円〜300万円 |

| 金利(実質年率) | 4.80%〜18.00% |

| 無利息期間 | 30日間 |

フクホーのインターネット申し込みは最短30分程度で審査結果が分かる

フクホーは融資までの早さを売りにしており、仮審査は最短3秒、審査結果が分かるまで最短30分程度というスピーディさです。

また、フクホーは専用カードの発行はしておらず、完全カードレスで利用できるのも特徴です。

カードが存在しないので紛失の心配もありませんし、郵送でカードが届いたせいで家族にバレる、ということもありません。

金利はやや高めですが、上限が20.00%になるのは借入金額が10万円までの少額の場合、それ以上の場合は段階的に18.00%、15.00%と下がります。

※10万円〜100万円なら上限金利18.00%、100万円〜200万円なら上限金利15.00%

| 当日中の借入 | 可能 |

|---|---|

| 審査完了までの時間 | 最短即日 |

| WEB完結(郵送物なし) | 可能 |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 5万円〜200万円 |

| 金利(実質年率) | 7.30%〜20.00% |

| 無利息期間 | なし |

アローはスピード審査が魅力だが金利は高め

中小消費者金融のアローは、最短45分で審査が完了し、当日中の借入にも対応しています。また、借入は振込で行うため専用カードはなく、カードレスで利用できます。

カードが無いので郵送物が届くこともなく、申込みから契約までがWEBで完結するのも魅力です。

ただし、アローは他の消費者金融と比較すると金利がやや高めな点には注意が必要です。

一般的な金利は上限18.00%のところが多いと思いますが、アローは最低15.00%から、上限が19.94%なので、少し利息の負担が大きくなります。

| 当日中の借入 | 可能 |

|---|---|

| 審査完了までの時間 | 最短45分 |

| WEB完結(郵送物なし) | 可能 |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則なし |

| 借入限度額 | 最大200万円まで |

| 金利(実質年率) | 15.00%~19.94% |

| 無利息期間 | なし |

キャッシングのフタバは30日間であれば利息がかからない

キャッシングのフタバは、中小規模の消費者金融で、借入限度額は最大50万円と比較的少額になっています。

金利はやや高めではありますが、借入金額が10万円までの場合は上限19.945%、10万〜50万円であれば17.950%となっています。

30日間の無利息期間があるため、はじめの利息負担が抑えられるのが魅力です。

WEBから申込みができて、カードレスであるものの、契約後には契約関係の書類が自宅に郵送されるので、WEB完結ではありません。

ただ、郵送物は「キャッシングのフタバ」名義ではなく「FTサービスセンター」という名前で届くので、フタバだと家族に知られることはありません。

| 当日中の借入 | 可能 |

|---|---|

| 審査完了までの時間 | 最短即日 |

| WEB完結(郵送物なし) | 不可(契約書類が郵送で届く) |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 連絡する場合あり |

| 借入限度額 | 1万円~50万円 |

| 金利(実質年率) | 14.959%~19.945% |

| 無利息期間 | 30日間 |

ベルーナノーティスは利用者数が多く信頼度の高さが魅力

ベルーナノーティスは、大手通販グループ「ベルーナ」が展開する貸金事業です。

審査は最短30分、その日のうちにお金を借りることができ、最大300万円まで借入可能です。

また、ベルーナノーティスは独自の無利息サービスが特徴で、14日間の無利息期間が何度でも利用できます。

一般的な消費者金融では契約初回時のみ適用されるのが無利息サービスですが、ベルーナノーティスなら完済後、再度の利用でも14日間の無利息期間があります。

なお、WEB完結やカードレスには対応しておらず、契約後にカードが自宅に郵送で届く点には注意が必要です。

| 当日中の借入 | 可能 |

|---|---|

| 審査完了までの時間 | 最短30分 |

| WEB完結(郵送物なし) | 不可(カードの郵送あり) |

| カードレス | 不可 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 300万円まで |

| 金利(実質年率) | 4.5%~18.0% |

| 無利息期間 | 14日間(完済後の再度利用でも適用) |

スルガ銀行グループのダイレクトワンは最短当日中に借りられる

ダイレクトワンはスルガ銀行グループの消費者金融で、さまざまなローン商品を提供しています。

ダイレクトワンは初回契約時に最大55日間の無利息期間があるため、短期で返済の目途がある人にはとてもお得です。

審査は最短即日で結果がでますが、融資についてはカードを受け取ってからになるので、郵送だと時間がかかります。

店頭で契約すればその場でカードが発行されるため、その日のうちにすぐにお金を借りられます。

また、自宅への郵送物を避けたい場合も店頭契約がおすすめ。インターネット申込みをした場合はカードや契約書類が郵便で送られますが、店頭契約ならその場で受け取れます。

| 当日中の借入 | 店頭契約なら即日対応可能 |

|---|---|

| 審査完了までの時間 | 最短即日 |

| WEB完結(郵送物なし) | カード・契約書類等の郵送あり(店頭契約なら無し) |

| カードレス | 不可 |

| 勤務先への電話による在籍確認 | 電話する場合あり |

| 借入限度額 | 1万円〜300万円 |

| 金利(実質年率) | 4.9%~18.0% |

| 無利息期間 | 55日間 |

ライフティは1,000円から借りられるが上限金利が高い

ライフティは最低1,000円から借入ができる消費者金融です。借入限度額は最大500万円です。

初回契約時の無利息期間も35日間あるため、はじめの利息負担を抑えることが可能。

ただ即日借入には対応しておらず、契約後、カードが手元に届いてからATMでキャッシングできるようになります。

申込みはWEBからできますが、カードや契約書類が郵送で届くため、郵送物を避けたい人には使いづらいかもしれません。

また、金利(実質年率)も最大20.0%と少し高めなので、注意してください。

| 当日中の借入 | 不可 |

|---|---|

| 審査完了までの時間 | 最短即日 |

| WEB完結(郵送物なし) | 不可(契約書類等の郵送あり) |

| カードレス | 不可 |

| 勤務先への電話による在籍確認 | 電話する場合あり |

| 借入限度額 | 1,000円〜500万円 |

| 金利(実質年率) | 8.0%〜20.0% |

| 無利息期間 | 35日間 |

いつも(itsmo)は電話の在籍確認がないため内緒にしたい人にぴったり

中小消費者金融のいつも(itsumo)は、中小業者ながら、大手並みの充実したサービスが魅力です。

審査結果が分かるまでが早く、最短30分で融資可能です。

また、WEB完結やカードレスにも対応しており、郵送物が届くことなく、カードレスで借入ができます。

借入可能額は最大500万円と大きく、初回は60日間の無利息期間もあるため、初期の利息負担を大幅に抑えられるのも魅力です。

ただし、金利(実質年率)は最大20.0%と高めなので、計画的に利用することが大切です。

| 当日中の借入 | 最短30分 |

|---|---|

| 審査完了までの時間 | 最短30分で融資可能 |

| WEB完結(郵送物なし) | 可能 |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則なし |

| 借入限度額 | 1万円~500万円 |

| 金利(実質年率) | 4.8%~20.0% |

| 無利息期間 | 60日間 |

エイワは50万円までの小口融資専門だが対面での融資が原則

エイワは最大50万円までの小口融資を行う中小消費者金融です。一般的な消費者金融と違い、対面での審査をおこなっています。

ほかの貸金業者では、今はWEB完結で契約できることも多いですが、エイワは対面でのやりとりを重視しているようです。

WEBから申込み・仮審査まで終わらせたあと、来店して対面で与信審査がおこなわれます。

店舗は全国にありますが、行ける範囲に店舗があるかは事前に確認しておいたほうが良いでしょう。

来店で契約にいたった場合、その日のうちに融資可能ですが、店舗の営業時間に間に合う必要があります。

当日中の借入を希望する場合は、早めの時間に来店できるようにしておきましょう。

| 当日中の借入 | 可能 |

|---|---|

| 審査完了までの時間 | 最短即日 |

| WEB完結(郵送物なし) | 不可(対面での与信審査が必要) |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則なし |

| 借入限度額 | 1万円〜50万円 |

| 金利(実質年率) | 17.9507%〜19.9436% |

| 無利息期間 | なし |

AZ株式会社は平日18時・土曜16時までの申し込みなら即日で振込融資が可能

AZ株式会社はスピーディな融資も期待できる消費者金融で、最短30分で審査が完了、即日融資に対応しています。

即日対応できるのは、平日18時、土曜16時まで。希望する場合は早めの時間に申込みを済ませましょう。

審査・契約が完了したら、指定した銀行口座に振り込んでもらえます。また、カードレスなので、返済も振込でおこないます。

なお、AZ株式会社では最大200万円まで借りられますが、100万円以上の場合は上限金利が15.0%と低くなります。

100万円以上の借入をするなら利息の金額が低くなり、お得です。

| 当日中の借入 | 可能 |

|---|---|

| 審査完了までの時間 | 最短30分 |

| WEB完結(郵送物なし) | 可能 |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 1万円〜200万円 |

| 金利(実質年率) | 7.0%〜18.0%(100万円以上の場合は上限15.0%) |

| 無利息期間 | なし |

キャッシングMOFFは急な出費にも対応できる柔軟性が人気

キャッシングMOFF(モフ)は、最大100万円までの融資に対応している中小消費者金融です。

あまり聞き慣れない名前なので闇金ではないかと心配になる人もいると思いますが、10年以上営業している消費者金融です。

2023年までは「キャッシングエニー」という名前から現在の「キャッシングMOFF」に変更されました。

ちなみに、キャッシングMOFFのローン商品は、いわゆる「カードローン」ではなく「フリーローン」という商品です。

カードローンは、契約した枠の範囲内であれば何度も繰り返し借入ができますが、フリーローンの場合は一度借りたらあとは返済するだけになります。

再度借入をしたい場合はもう一度申込み・審査をする必要があるので、繰り返し貸付を受けたい人は避けたほうが良いでしょう。

| 当日中の借入 | 可能 |

|---|---|

| 審査完了までの時間 | 最短30分 |

| WEB完結(郵送物なし) | 不可(来店もしくは郵送あり) |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 1万円〜100万円 |

| 金利(実質年率) | 5.0%〜20.0% |

| 無利息期間 | なし |

ファーストはスピーディな対応と丁寧なサポートが魅力

ファーストは令和3年に設立された新興の消費者金融です。

スピーディな対応を売りにしており、審査完了までの時間は通常30分程度、即日融資に対応しています。

最大500万円までの借入ができますが、金利(実質年率)上限は少し高めの20.0%です。

WEBから申込み・審査が完了し、その日のうちに振込にて融資が受けられます。ただし郵送物がないわけではなく、契約書類等が後日自宅に届くため、注意が必要です。

郵送物を避ける方法としては来店契約がありますが、店舗は東京都内に1店舗のみなので、地方在住の方には厳しいかもしれません。

| 当日中の借入 | 可能 |

|---|---|

| 審査完了までの時間 | 通常30分程度 |

| WEB完結(郵送物なし) | 不可(契約書類の郵送あり) |

| カードレス | 可能 |

| 勤務先への電話による在籍確認 | 原則あり |

| 借入限度額 | 1万円~500万円 |

| 金利(実質年率) | 12.0%~20.0% |

| 無利息期間 | なし |

消費者金融の選び方で重要なポイントを職業と属性別に解説します

消費者金融の業者はたくさんありますが、どこで借りても同じではありません。中には貸金業登録をしていないヤミ金融業者もありますので、必ず正規業者を選んでください。

ここでは、貸金業者を選ぶ際に気をつけたい重要なポイントを解説します。

また、職業・属性別に消費者金融の選び方を紹介します。自分に合った借入先を見つけることで、審査に通りやすかったり、利用しやすくなりますよ。

大手消費者金融は即日融資が可能で借り入れまでの時間が早い

消費者金融を利用するのが初めてなら、取引実績が多く信用度も高い大手の会社を利用するのがおすすめです。

大手の消費者金融は、借入時から返済時に至るまでサポートが手厚く、初心者にもわかりやすいのも魅力。

スマホアプリの機能も充実しているため、消費者金融の利用に不慣れな人でも迷うことなく利用できるはずです。

また、全ての消費者金融が即日融資に対応している業者は多いわけではありませんが、大手であればどこも対応しています。

中小の消費者金融の場合は大手ほどシステム化されておらず、手続きに時間がかかることも多いので、どうしても借入までに時間がかかりがちです。

その点、大手の消費者金融であれば融資完了まで最短でわずか20分程度というところもあるのです。

急いでいるときは不安にもなりやすいので、借入までの時間が短い大手の業者を選ぶと失敗がありません。

利息の負担を少しでも減らすなら上限金利が低いところを選択する

お金を借りると利息がかかりますが、その利息の金額は業者によってさまざまです。利息の負担を少しでも減らすなら、上限金利が低いところを選んで申込みをしましょう。

消費者金融の金利は利息制限法によって上限が定められており、その値は借入金額によって異なります。

| 借入金額 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10万円~100万円未満 | 年18% |

| 100万円以上 | 年15% |

0.1%の差であっても、借りる金額が大きい場合は最終的には大きな差になることもあるので、迷ったときには金利に注目して、上限金利の低いとこを選ぶようにしましょう。

また業者によって、借りられる限度額は異なります。自分が借りたい金額が、その業者で借りられるのか、事前に確認しておきましょう。

たとえば100万円借りたいのに、借入限度額が50万円の業者だと、お金が足りません。

逆に、5万円だけ借りたいという場合に、10万円以上からしか借りられない業者を選んでしまうと、少なくとも10万円は借りなければいけなくなります。

多めに借りる分には問題ないように思えるかもしれませんが、その分利息もかかりますし、借りすぎたせいで予定よりお金を使いすぎてしまうリスクもあります。

WEB完結ならカードなどの郵送物がないのでバレずに借りれる

消費者金融を利用していることが周囲にバレたら困るという方におすすめなのが、WEB完結です。

WEBから申込ができる消費者金融は多いですが、契約手続きの中で電話や郵送、来店等が必要となることもあります。

特に、郵送物が届いたり、家や職場へ電話があると、周囲にバレるのではないかと不安になる方も多いです。

- 本人確認書類を郵送で送る

- 審査のために在籍確認の電話がくる

- 契約手続きのため店頭へ行く

- 専用カードが郵送で届く、もしくは店頭へ受取に行く

こうした不安をゼロにするなら、WEB完結に対応している業者を選びましょう。

本人確認書類はアプリで写真を送信、カードレスが選べる、在籍確認の電話は原則なし、という業者であればWEBで完結するので安心です。

審査に落ちないか不安な人は新規成約率が高い借入先を選ぶ

審査に落ちるのが不安な人は、新規成約率に注目してください。

新規成約率とは、新規申込みをした人のうち、成約した人の確率を指します。

通常、ホームページ上では公開されていない情報なのですが、会社の企業情報等のページから確認することができます。

大手消費者金融5社の新規成約率は以下の通りです。

| 消費者金融名 | 新規成約率 |

|---|---|

| プロミス | 42.3% |

| アイフル | 40.3% |

| アコム | 39.9% |

| レイク | 非公表 |

| SMBCモビット | 非公表 |

大手消費者金融5社で見ると、おおむね30〜40%程度の新規成約率があるので、安心して申し込めるのではないでしょうか

無利息期間を利用すれば利息の支払いを大きく減らせる

無利息期間がある貸金業者なら、利息の支払いを大幅に減らすことができます。

無利息期間とは、初めて借入する人向けに、30日間など一定期間の無利息が、ゼロになるサービスのこと。

たとえば、10万円を借りて金利(実質年率)が18%だった場合、30日間の利息は1,479円になります。

しかし、無利息サービスであれば0円。借入金額が大きければそれだけ利息も高くなるので、無利息期間のインパクトはもっと大きくなります。

短期間で返済する予定なら特に、無利息期間をうまく使ってほとんど利息なしで利用することも可能です。

収入がない無職の人は消費者金融でお金を借りられない

まず無職で収入がない人は、消費者金融でお金を借りることはできません。

消費者金融では、申し込み条件が定められており、各社違いはあるものの、基本的には「安定した収入がある方」といった条件になっています。

無職で収入がないと申込み条件に当てはまらないため、借入ができないのです。

消費者金融以外の貸金業者でも借入は難しいので、市役所など行政へ相談しましょう。

専業主婦(主夫)は配偶者貸付を利用できる

専業主婦(主夫)の場合は、「配偶者貸付」を利用できます。

配偶者貸付とは、総量規制の例外的な扱いで、配偶者の収入と本人の収入を合算して審査するというもの。配偶者に十分な収入があれば、融資を受けることができます。

また、パートで収入があれば、配偶者貸付ではなく個人で申し込むことも可能です。

配偶者の収入と合算したほうが借りられる金額は増えますが、個人で借りたい場合はパート収入を基準に審査してもらうと良いでしょう。

20歳以上の学生はアルバイト等での収入が必須

学生でも、20歳以上であれば消費者金融を利用できます。

ただし「安定した収入がある」ことが条件なので、アルバイト等での収入を得ている必要があります。

学生であっても、安定した収入があれば通常と同じ審査基準で審査してもらえるので、アルバイト収入に応じた借入額を借りることができるでしょう。

アルバイト収入が少ない場合は審査に落ちることもありますし、借りられても少額のみということもあるので注意しましょう。

パートやアルバイトは高額の借入が難しい

正社員として高額な収入がなくても、パート・アルバイトでも消費者金融で借りられます。

申込み条件として重要なのは「安定した収入があるかどうか」つまりきちんと返済していけるか、という点です。

借りたお金をしっかり返済していけるだけの収入があると判断されれば審査に通ることは可能です。

ただ、収入自体が少ない場合は、借入額も高額は難しく、少額にとどまります。

一度借りて、しばらく返済を続けたあとに増額申請をすれば増枠してもらえることもあるので、必要な金額が大きい方は、その方法も検討してみてください。

年金以外の収入がある高齢者は審査に通りやすい

高齢者の場合は、年齢が申込み条件を満たしているかを確認する必要があります。

年齢の申し込み条件は各社異なっており、69歳まで、74歳まで、80歳までなど、業者によってさまざまです。

60代であれば基本的に問題ありませんが、70歳以上の方は、年齢条件を確認してください。

また、年金も収入としてみなされますが、年金以外の収入があるとより、審査に通りやすくなります。

複数借入している人は返済専用のおまとめローンも検討する

消費者金融でお金を借りるのが初めてではなく、これが2社目という方は、借り換えを検討しても良いかもしれません。

「今借りている業者の返済が厳しいから新たに借入をしたい」のような場合は、金利が低いところに借り換えをすることによって利息を下げ、返済を楽にすることが大切です。

また、すでに2社以上から借入をしている多重債務状態になっている人は、返済専用のおまとめローンも検討すべきです。

多重債務状態だと新たに借入を増やすことは難しい状態になっているため、一度借入をひとつにまとめて、しっかり返済して生活を立て直していきましょう。

消費者金融とは個人向けの融資をメインに行う貸金業者の総称

そもそも「消費者金融」とは何なのか、基礎知識として整理しておきましょう。

消費者金融というのは、個人向けの融資をメインに行う貸金業者の総称です。「消費者」というのが個人向けという意味ですね。

ほかにも「キャッシング」や「カードローン」「フリーローン」など、個人向け融資を指す言葉はいろいろありますが、それらの総称が消費者金融ということになります。

消費者金融は昔は「サラ金(サラリーマン金融)」とも呼ばれていました。また、消費者金融の中でも中小規模の業者のことは「街金」と呼ぶこともあります。

いずれにせよ「闇金」とは別物です。闇金は違法な業者のことを指しますが、消費者金融は違法業者ではありません。

ほかにも、消費者金融には以下の特徴があります。

これらの特徴について、以下から詳しく解説していきます。

正規の消費者金融は行政庁に貸金業登録をしている

消費者金融は闇金とは違い、行政庁に貸金業登録をし、法律に則って運営されています。

利用しようとしている業者が消費者金融なのかどうかを確認するには、「貸金業者登録番号」を見る方法があります。

貸金業者登録番号はこのような形で記載される番号です。

可能可能県(1)第12345号

その業者のホームページや案内書類等に、貸金業者登録番号が記載されていれば、消費者金融であることがわかります。

さらに、その番号を金融庁の公式サイトで検索すれば、その番号が実在するかどうかまで確認することができます。

借金というと、昔のテレビドラマや映画などで厳しい取り立てがおこなわれていたりして、怖いイメージを持っている人もいるかもしれません。

たしかに、昔は法整備がされていなかった分、怖い部分もあったのはたしかです。

しかし現在は法整備が進んでおり、認可を得て営業している貸金業者を利用すれば、危険なことはありません。

恐喝のような厳しい取り立てなども禁止されていますし、上限金利についても法律で定められているため高額な利息をとられることもなくなっています。

それでも、認可を得ずに営業している違法な闇金業者は存在するので、そういった業者は避けて、正規の業者を利用しましょう。

総量規制が適用されるため年収の3分の1以上は借りられない

消費者金融では、年収の3分の1以上の金額は借りられません。一見不便なようにも思えますが、これは利用者を守るために決められていることです。

実際、年収の3分の1を超えるような莫大な金額を借りると、利息だけでもかなりの高額になり、返済していくことが難しくなります。

返済できなくなると多重債務に陥り、最終的には自己破産などの債務整理をしなければならなくなることもあります。

こうした状況になることを防ぐため、総量規制といって、年収の3分の1以上は借りられないようにするということが、貸金業法で定められているのです。

ちなみに、住宅ローンなど、年収の何倍も借りられるローンもありますが、こちらは金利も低く、返済期間も長いので、総量規制の対象ではありません。

ローンの性格によって、総量規制の対象かどうかが決められているというわけです。

消費者金融のローン商品は金利も高く、利息の負担も高くなりがちなので、総量規制の対象になっているということになります。

50万円以下の借入なら収入証明書類は必要ない

消費者金融では、50万円以下の借入であれば、収入証明書を提出しなくても審査を受けることができます。

お金を借りる際には、通常は収入証明書類を提出して、安定した収入があることを証明すべきですが、50万円以下の少額の借入では、その手続きが省略されているのです。

収入証明書類というと源泉徴収票や確定申告書の控えなどの書類になりますが、準備するのが大変だったり、そもそも提出することに心理的抵抗がある人も少なくありません。

高額な融資を受ける際にはそれでも提出が必要にはなりますが、50万円以下であれば提出しなくて済む点は、消費者金融のメリットだと言えるのではないでしょうか。

ただし、審査の内容によっては、50万円以下の借入であっても収入証明書類の提出を求められる場合もあります。

50万円以下の借入なら100%提出不要というわけではありませんので、理解しておきましょう。

消費者金融の上限金利は高めの傾向ある

消費者金融でお金を借りる際の金利は、さまざまなローン商品の中では、高いほうになります。

たとえば住宅ローンであれば利率は非常に低いです。2024年4月のフラット35で1.820%~3.210%、変動金利であればさらに低い数字になります。

また、自動車ローンやデンタルローン等の目的別ローンでも、金利は数%程度が一般的です。

一方で、消費者金融のいわゆるカードローンやフリーローンと呼ばれる商品は、上限金利が15%や18%など、高い水準が相場になっています。

消費者金融のローン商品は使途も比較的自由に設定されていることが多く、利便性もある商品なので、どうしても金利は高くなります。

とはいえ、利息制限法があるため、基本的には18%を超えることはほとんどありません。

利息制限法が改正される前の古い契約であれば29%など高い利率が設定されていることもありましたが、現在はそのような商品はなくなっています。

申込時に担保や連帯保証人は不要だが、本人確認書類の提出は必須

消費者金融の特徴として、担保や連帯保証人なしで借入ができるということもあります。

通常、お金を借りる際には預貯金等の資産を担保に入れたり、家族を連帯保証人にしたりする必要がありますが、消費者金融の契約ではいずれも不要で、無担保で借りられます。

とはいえ、誰でも気軽に借りられるというわけではなく、借りる本人の本人確認書類は必要です。

運転免許証、健康保険証等の本人確認書類の提出は必須なので、提出できるようあらかじめ準備しておくと良いでしょう。

本人確認書類は必ず提出しなければなりませんが、担保や連帯保証人が不要というだけでも、少し楽に感じる方は多いのではないでしょうか。

消費者金融を利用しても住宅ローンや自動車ローンは組める

消費者金融でお金を借りると、今後住宅ローンや自動車ローンを組むときに審査に落ちたりしないのだろうか、と心配する人もいますが、大丈夫です。

基本的に、消費者金融で借入をしていても、住宅ローンや自動車ローンといったローンを組むことはできます。

ただ、滞納などのトラブルがある場合は別です。

さまざまなローン商品やクレジットカード等の取引については、信用情報機関というところにすべて記録されています。

そのため、消費者金融で借りたお金を滞納して返していなかったりすると、そのことも事故情報として記録されてしまいます。

こうした事故情報の内容によっては、審査に影響を及ぼすので、住宅ローンや自動車ローンを利用したくても、利用できなくなることがあるのです。

そのため、消費者金融を利用する際には、金額が大きくなりすぎないように注意し、確実に返済していけるだけの利用にとどめると良いでしょう。

消費者金融と銀行カードローンの違いは融資スピードと金利に注目しよう

お金を借りる手段としては、消費者金融のほかに、銀行カードローンもあります。

銀行が実施しているかどうか、だけの違いだと思われがちですが、実はいろいろと違いがあるんです。

消費者金融と銀行カードローンの違いは以下のとおりです。

銀行は即日融資ができないところが多い

申込みから融資実行までのスピードは、消費者金融のほうが優れています。

消費者金融の場合、審査自体は最短20分など、申込後少し待てばすぐに結果がわかり、契約手続きを済ませればすぐに借りることができます。

銀行口座への振込依頼をすれば、契約直後に入金されるほか、スマホATMが使える貸金業者の場合は、スマホアプリを使って、コンビニATMから出金することもできます。

一方、銀行カードローンは、即日融資を実施していないところがほとんどです。

というのも、一時期、銀行カードローンの過剰な貸付が社会問題となり、銀行側が自主規制をおこなう流れになったのです。

また、反社会勢力との取引を排除する目的もあり、2017年9月から、銀行カードローンでは慎重な審査がおこなわれるようになりました。

もともと、銀行カードローンは消費者金融より金利が低く、総量規制の対象外であることから消費者金融よりも過剰な貸付がされていたので、その状況が是正されたという形になっています。

そのため、当日お金を借りれるのは消費者金融だけなのです。

大手はAIスコアリングを用いて審査するためすぐに結果が分かる

申込時の審査の方法は、各社異なります。

最近は大手消費者金融を中心に、AIを使った審査もおこなわれるようになり、AIスコアリングと呼ばれています。

AIスコアリングを使用している大手消費者金融では、人間が審査をするより早く審査ができるので、審査結果がすぐ分かるようになってきています。

また、たとえばメルペイスマートマネーならメルカリの利用状況も審査の対象になるなど、各社で独自の審査基準を設けていることもあるので、業者選びの参考にすると良いでしょう。

一方で、中小の消費者金融の場合はシステム導入にかかるコストのこともあり、AIスコアリングなどは使わないところも多いです。

また、対面での審査にこだわるエイワのような業者もあり、それぞれの特徴があります。

銀行カードローンでは、たとえば申込者の情報を警察庁に照会して反社会勢力を排除するなど、慎重な審査がおこなわれるため、どうしても時間がかかる傾向があります。

急いでお金を借りたい人は、大手消費者金融を選ぶのが最善策です。

ほとんどの銀行は早くても翌営業日の融資となる

即日融資を希望するなら、消費者金融が一択です。

銀行カードローンの貸付は、早くても翌営業日になります。土日や祝日を挟む場合はさらに日数がかかります。

銀行カードローンは、2017年から自主規制により、即日融資の取扱いを停止しています。

当日中の借入ができないので、早くても翌営業日となり、審査に時間がかかるところだと1週間〜2週間かかる場合もあります。

一方、消費者金融では即日融資を謳っているところも多く、審査さえ通ればその日のうちにお金を借りることができます。

土日や祝日でも営業しているところも多いので、休日に申込みをしてもすぐに貸付を受けられ、急いでいるときにはとても便利です。

とはいえ、消費者金融の中にも即日融資に対応していないところもありますし、対応していても、遅い時間に申し込むと翌日以降の手続きになることもあります。

当日中にお金を借りたい場合はなるべく日中の早い時間帯に申込みを済ませてください。

銀行と消費者金融の上限金利は3%~4%ほど異なる

消費者金融と銀行カードローンの違いは金利にもあります。

金利は銀行カードローンのほうが優れていて、上限金利が消費者金融よりも3%〜4%ほど低いです。

| 借入先 | 一般的な上限金利 |

|---|---|

| 消費者金融 | 18.0% |

| 銀行カードローン | 15.0% |

上限金利は各社違いがありますが、おおまかな傾向としては、消費者金融は18%程度、銀行カードローンは15%程度になっているところが多いです。

金利がこれだけ違えば、トータルで支払う利息の金額も大きく異なります。

特に、数百万円といった大きな金額を借りる場合は、銀行カードローンで借りたほうが、総支払額を大きく抑えることができるでしょう。

とはいえ、消費者金融でも、借入金額が大きい場合は上限金利が15%程度にまで下がる業者もあります。

借入希望金額が大きい場合は特に、金利に注目して業者を選ぶと良いでしょう。

電話による在籍確認がないためバレにくさは消費者金融に軍配が上がる

お金を借りるときには、周りにバレたくないと思う人も多いものです。

金融機関は個人情報の扱いが厳格でプライバシーに配慮してくれるので、基本的には周りにバレることはありません。

ただ、バレるとしたら、「電話による在籍確認」や「自宅への郵送物」がきっかけになります。

電話による在籍確認とは、審査の一環として、申込者の勤務先に電話をして、本当に在籍しているかを確認するというもの。

とはいえ会社名を名乗ることはまずありませんし、個人名で、たとえば「山田と申しますが、可能可能さん(申込者)はいらっしゃいますか?」という形で電話がかかってくるだけです。

それに、クレジットカード等の審査でも同様の電話確認はおこなわれるため、こうした電話がかかってきたからといって即、お金を借りようとしているとバレることはありません。

なお、大手消費者金融や一部の中小消費者金融では、在籍確認の電話は原則おこなっていないので、気になるようならそういう業者を選ぶのが良いでしょう。

また、郵送物というのは、契約書や借用書といった契約書類や、お金を借りるための専用カードなどが自宅に届くものを指します。

こうした郵送物を家族に見られたくない人は、郵送物がない方法で借りる必要があります。

たとえば、「WEB完結」を謳っている業者であれば、すべての手続きがWEBで完結し、カードの代わりにスマホアプリを使って借入ができます。

また、店舗に出向いて契約することで、その場でカードを受け取れるので郵送物は無しになる、というケースもあります。

周りにバレることが不安な方は、在籍確認の電話や郵送物がない消費者金融を選ぶと安心です。

銀行は無利息期間サービスを実施していない

消費者金融の中には、「無利息期間サービス」を実施しているところもあります。

これは、一定期間の利息を無料にするというもので、支払う利息が安くなるのでとてもお得です。

この無利息期間サービスは消費者金融だけでおこなわれており、銀行カードローンにはないサービスです。

ちなみに、無利息期間サービスは、30日間としているところが多く、長いところだと55日や60日といった長期間に設定しているところもあります。

無利息期間サービスがある消費者金融は以下の通りです。

| アコム | 30日間 |

|---|---|

| プロミス | 30日間 |

| アイフル | 30日間 |

| レイク | 60日間、365日間のいずれか |

| LINEポケットマネー | 30日間(キャッシュバック形式) |

| ファミペイローン | 60日間(ファミペイボーナスとして還元) |

| メルペイスマートマネー | 1か月分(ポイント還元) |

| JCBカードローンFAITH | 2.5か月分 |

| セントラル | 30日間 |

| キャッシングのフタバ | 30日間 |

| ベルーナノーティス | 14日間(何度でも) |

| ダイレクトワン | 55日間 |

| ライフティ | 35日間 |

| いつも(itsumo) | 60日間 |

なお、普通は初回契約時のみ適用される特典ですが、ベルーナノーティスは、14日間の無利息期間が繰り返し使えるようになっています。

銀行は総量規制の対象外だが年収の3分の1以上の借入は難しい

消費者金融と銀行カードローンでは、総量規制の対象になるかどうか、という点も違いがあります。

総量規制とは、「貸金業者は、本人の年収の3分の1以上は貸し付けてはいけない」という決まりのことです。

借りすぎてしまうと返済できなくなるため、2010年からこの規制が導入されました。

ただ、規制の対象になっているのは「貸金業者」であり、銀行は含まれていません。

そのため、銀行カードローンは、総量規制に含まれず、年収の3分の1を気にせずに借りることができるのです。

とはいえ、借り過ぎはやはり問題になるため、銀行側も現在は自主規制をおこなっています。

そのため、年収の3分の1より多い借入は、銀行カードローンでも難しくなっているのが現状です。

規制の違いはあれど、実際には消費者金融と銀行カードローンでは借りられる金額に大差はないということになります。

消費者金融の審査に通過するためのポイントを解説

消費者金融でお金を借りるためには、審査に通過する必要があります。

もし審査に落ちてしまったら……と不安になる人も多いのですが、事前にポイントが分かっていると少しは安心できるのではないでしょうか。

ここからは、消費者金融の審査に通過するために知っておきたいポイントを紹介します。

審査が甘い消費者金融は存在しない

「審査が甘い」消費者金融は存在しません。もし、審査が甘いと謳っている業者があった場合、闇金など違法業者であったり、詐欺だったりする可能性が高いため、絶対に利用しないでください。

正規の貸金業者であれば、一定のルールに則って審査を行うため、審査が甘い、ということはありえません。

そのため、あらかじめポイントを確認し、できる対策はしておく、ということが重要です。

また、貸金業者によって審査基準が異なるので、1社落ちても、別の業者で借りられた、ということもあります。

かといって手当たり次第に申し込むのはかえって審査に落ちやすくなりますが、1社だめだったからと言って諦める必要もありません。

審査に通過するためのポイントを知って必要な対策をした上で、申込みをしてみましょう。

審査では返済能力と信用情報を確認される

審査で見られるポイントは主に、返済能力と信用情報です。

貸金業者はボランティアではなくビジネスなので、貸したお金を利息つきで返済してもらわなければなりません。

もし、返済できなければ大損してしまいます。

そのため、申込者が契約通りに返済していけるかどうかを重視しています。

具体的には、安定した収入があるかどうかが重要なのと、年収に対して、希望金額が大きすぎないことも大切です。

また、信用情報とは、その人のこれまでの、借金の有無等についての記録です。

消費者金融等の利用状況は各社がお互いに確認できるよう、信用情報機関に登録されます。

滞納などネガティブな情報もすべて記録されるため、万が一こうしたネガティブな情報が記録されていると、審査の際にマイナス評価になってしまうのです。

簡易借入診断や返済シミュレーションを事前に活用する

消費者金融の審査に申し込む前に、簡易診断をおこなうことをおこないましょう。

業者によって呼び方は異なりますが、各社の公式サイトに「簡易借入診断」「返済シミュレーション」などのツールが用意されていることも多いです。

たとえば簡易借入診断では、年収と年齢、希望借入金額を入力すると、借入可能かどうかが瞬時に診断できます。

返済シミュレーションも、実際に返済していくときのイメージができるので、ぜひ利用してみると良いでしょう。

こうしたシミュレーションを事前に試して借入ができそうかどうかを確認しておくと、現実的な借入希望額が分かるので、審査に通りやすくなります。

審査に落ちる人の特徴を申し込み前に把握しておく

消費者金融の審査に落ちる人には傾向があるので、その特徴を事前に知っておく必要があります。

消費者金融の審査に落ちる理由は以下の通りです。

- 年収に対して借入希望額が多すぎる

- 借入の合計が年収の3分の1を超えている

- 在籍確認ができない

- 収入が安定していない

- 信用情報に問題がある

- 短期間で申込みを繰り返している

- 申込み内容に虚偽がある

「短期間で申込みを繰り返している」というのは、意外と問題になります。

消費者金融への申込みをしたということも、信用情報機関に登録されます。

そのため、短期間のうちに申込みを繰り返していると「何度も審査に落ちているということは、何か問題があるのでは」と判断され、審査に落ちやすくなるのです。

消費者金融の申込みをする前には、上記のような問題がないかを確認し、たとえば年収に対して借入希望額が多くなりすぎないよう少なめに申請するなどの工夫をすると良いでしょう。

虚偽申請は絶対にやってはいけない

審査に落ちる原因となり、絶対にやってはいけないのが、虚偽申請です。

年収や他社からの借入状況について嘘の情報を申告すると、悪質とみなされ、審査にとおることはまずありません。

他社の借入状況は信用情報機関に照会すればすぐバレますし、年収で嘘をついてもバレます。

正直に申告すると不利になる状況だとしても、正直に申告したほうが、審査に通ってお金を借りられるかもしれません。

また、正直に申告してもお金を借りられない場合、すでに多重債務に陥っている等の問題も考えられるので、本当にお金がない場合は役所の法律相談で相談してみるのがおすすめです。